プロに聞く! コロナ禍の「お金に強くなるための基本」。まずは全財産と金額を把握しよう

ラクしてお金に“強く”なるNEWルール

コロナ禍によって混乱の続く時代。今、私たちが身につけておきたいのは「貯める」、「殖やす」、「稼ぐ」といったピンポイントなテクニックよりも、漠然とした苦手意識をリセットして、お金と向きあうためのマインド。これまでとは視点を変えた、新しいルールをご紹介します!

教えてくださったのは

風呂内亜矢さん

FP、住宅ローンアドバイザー。FP小話が聞けるYouTube『FUROUCHI vlog』もスタート

「どこかの瞬間で大きなお金を持つことにこだわるのではなく、人生全体でならして考えて。貯める=偉いと思うとしんどくなるだけ。転落するポイントがなければセーフです! 金銭的な裕福さは相対的なもの。意識と視野を広げ、大きな流れに目を向けることで、今よりちょっと理解した自分になる=強くなることだと思います」

FP、住宅ローンアドバイザー。FP小話が聞けるYouTube『FUROUCHI vlog』もスタート

「どこかの瞬間で大きなお金を持つことにこだわるのではなく、人生全体でならして考えて。貯める=偉いと思うとしんどくなるだけ。転落するポイントがなければセーフです! 金銭的な裕福さは相対的なもの。意識と視野を広げ、大きな流れに目を向けることで、今よりちょっと理解した自分になる=強くなることだと思います」

井戸美枝さん

FP、社会保険労務士。近著に『一般論はもういいので、私の老後のお金「答え」をください!』

「お金は一生ついてまわるもの。避けたり、考えないのはもうやめましょう。人生100年時代、モア世代にはまだ70年以上あります。もう親任せにしないで“自分ごと”と自覚して。かしこまって考えず、自分なりのルールをつくって習慣づけていけば大丈夫! お金の管理を知ることで、人生後半の景色はまったく違うものになりますよ」

FP、社会保険労務士。近著に『一般論はもういいので、私の老後のお金「答え」をください!』

「お金は一生ついてまわるもの。避けたり、考えないのはもうやめましょう。人生100年時代、モア世代にはまだ70年以上あります。もう親任せにしないで“自分ごと”と自覚して。かしこまって考えず、自分なりのルールをつくって習慣づけていけば大丈夫! お金の管理を知ることで、人生後半の景色はまったく違うものになりますよ」

ルール:自分の全財産を知る

勤務先の財形

給与から自動的に天引きされる「財形貯蓄制度」や、「企業型確定拠出年金制度(企業型DC)」を利用しているなら、現時点での総額を調べ、財産としてカウントしておくこと。

預貯金

給与振込口座や定期預金、支払い専用口座など、現在使っている口座はもちろん、学生時代のバイト用口座など、休眠しているものがないか手もとの通帳やカードを洗い出し。

保険

貯蓄型の保険に加入している場合、それも財産のひとつ。「解約返戻金があるタイプなら、どのタイミングで解約したらいくらになるのかも確認しましょう」(風呂内さん)

退職金

将来的に入ってくる財産を把握するには、退職金についてのリサーチも必須。勤務先に退職金制度があるなら、勤続年数などの条件を調べて金額をシミュレーションしておくと◎。

親関係

子供の頃などに親がつくってくれた銀行口座、加入してくれた保険などがある場合は要確認。「『一度整理したいから』と伝えて情報を共有し、管理を引き受けて」(井戸さん)

ポイント

簡単に登録できる分、忘れやすく把握しづらいのがポイント。使用頻度などを見直して必要なものを厳選・統合し、できる限りアプリでの管理に切り替えておくとスマート。

給与から自動的に天引きされる「財形貯蓄制度」や、「企業型確定拠出年金制度(企業型DC)」を利用しているなら、現時点での総額を調べ、財産としてカウントしておくこと。

預貯金

給与振込口座や定期預金、支払い専用口座など、現在使っている口座はもちろん、学生時代のバイト用口座など、休眠しているものがないか手もとの通帳やカードを洗い出し。

保険

貯蓄型の保険に加入している場合、それも財産のひとつ。「解約返戻金があるタイプなら、どのタイミングで解約したらいくらになるのかも確認しましょう」(風呂内さん)

退職金

将来的に入ってくる財産を把握するには、退職金についてのリサーチも必須。勤務先に退職金制度があるなら、勤続年数などの条件を調べて金額をシミュレーションしておくと◎。

親関係

子供の頃などに親がつくってくれた銀行口座、加入してくれた保険などがある場合は要確認。「『一度整理したいから』と伝えて情報を共有し、管理を引き受けて」(井戸さん)

ポイント

簡単に登録できる分、忘れやすく把握しづらいのがポイント。使用頻度などを見直して必要なものを厳選・統合し、できる限りアプリでの管理に切り替えておくとスマート。

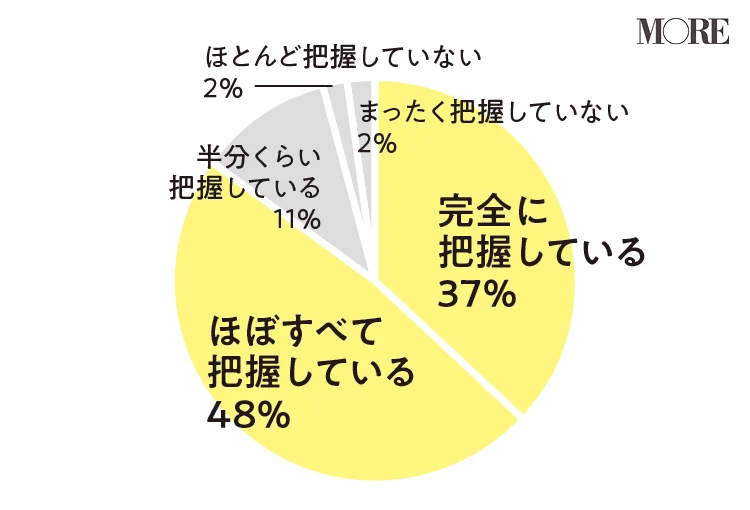

Q. 自分の全財産を把握していますか?

貯蓄達人の9割以上はちゃんと把握している!

実に85%の人が全財産をほぼ把握していることが判明! 財産を確認することが、お金に強くなるためのスタートラインといえそう

※全国24〜32歳の働く女性で個人貯蓄が500万円以上の100人にインターネット調査(2020年7月現在)

※全国24〜32歳の働く女性で個人貯蓄が500万円以上の100人にインターネット調査(2020年7月現在)

アドバイス

お金に“強く”なるためにまず知っておくべきことは、自分が持っている財産とその金額! リストアップしてまとめられるものは統合し、定期的に確認&見直しを。

「財形貯蓄や積立型保険などの隠れ財産を把握できてないケースも多いので、一度整理してみると今まで頑張ってきた自分に気づけるかもしれません」(風呂内さん)

また、親との情報共有も重要なポイントに。

「親の現役時代と今では、使い方も貯め方も大きく変化しています。もし自分のために用意してくれた口座や保険があれば教えてもらい、今後どうやって“育てる”のか話し合うことでお互いに安心できるはず」(井戸さん)

リストアップした財産は、忘れないよう記録しておくのはもちろん、アプリを活用すると管理もスムーズ。

「財形貯蓄や積立型保険などの隠れ財産を把握できてないケースも多いので、一度整理してみると今まで頑張ってきた自分に気づけるかもしれません」(風呂内さん)

また、親との情報共有も重要なポイントに。

「親の現役時代と今では、使い方も貯め方も大きく変化しています。もし自分のために用意してくれた口座や保険があれば教えてもらい、今後どうやって“育てる”のか話し合うことでお互いに安心できるはず」(井戸さん)

リストアップした財産は、忘れないよう記録しておくのはもちろん、アプリを活用すると管理もスムーズ。

おすすめアプリ

銀行やクレジットカードなどの金融関連サービスから情報を取得し、自動で家計簿を作成。振込、残高不足などの通知機能もあり。

撮影/恩田はるみ イラスト/うてのての 取材・原文/国分美由紀 構成・企画/吉田望子(MORE)