20代後半の年収事情 - 現在の年収は? 結婚や老後のための貯蓄はどれくらい必要?

20代後半の年収や貯蓄事情まとめ♪

年収300万円以上の人が4割以上? 転職で年収や貯蓄額に変化はあった? 20代後半へのアンケートで見えてきた年収事情をまとめました。年収300万円で1年間に100万円貯蓄するためのアドバイスも!

[目次]

※それぞれ掲載時の情報です。最新の情報はオフィシャルサイト等でご確認をお願いいたします。

- 【20代後半の年収】転職をした女子に聞いた! 年収や仕事のやりがいに変化はあった?

- 【20代後半の年収】年収アップも! 専門家が教える「副業」NEWS!

- 【20代後半の年収】既婚・同棲中の20代にアンケート! 求める年収はどれくらい?

- 【20代後半の年収】20代のうちに500万円以上を貯めた女子にアンケート!

- 【20代後半の年収】FP水野さんに聞く! 20代後半の年収と貯蓄

※それぞれ掲載時の情報です。最新の情報はオフィシャルサイト等でご確認をお願いいたします。

【20代後半の年収】転職をした女子に聞いた! 年収や仕事のやりがいに変化はあった?

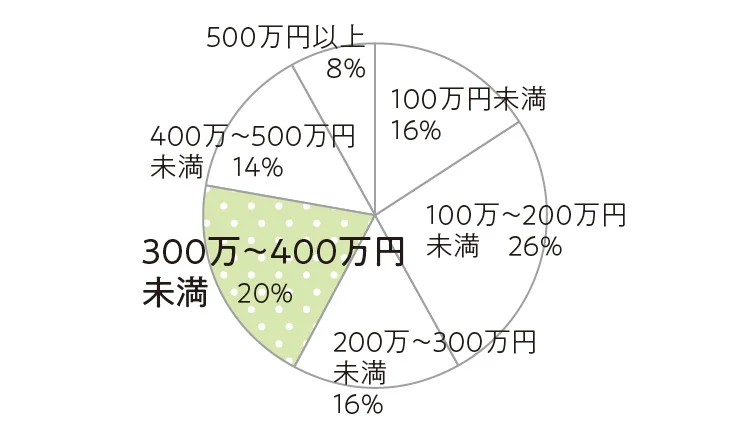

【20代後半の年収事情】現在の年収(額面)はいくらですか?

※U ・ I ・ Jターンのいずれかをして働く全国24~35歳の女性50人にインターネット調査(2019年3月)

年収300万円以上の人が4割以上という結果に。転勤の場合は収入がほとんど変わらないが、転職の場合は収入がダウンする可能性も。でも、都心に比べて家賃や物価が安いなど、生活費を抑えられるため支出が減り、総合的に見たら支出の合計は変わらない傾向が。

⇒異業種転職ってどう? 貯蓄は? 年収は? U・I・Jターン女子50人に聞きました(後編)【20代の転職事情7】

年収300万円以上の人が4割以上という結果に。転勤の場合は収入がほとんど変わらないが、転職の場合は収入がダウンする可能性も。でも、都心に比べて家賃や物価が安いなど、生活費を抑えられるため支出が減り、総合的に見たら支出の合計は変わらない傾向が。

⇒異業種転職ってどう? 貯蓄は? 年収は? U・I・Jターン女子50人に聞きました(後編)【20代の転職事情7】

【20代後半の年収事情】転職で年収240万円⇒300万円

【斎藤明美さん(仮名・29歳)】一対一の接客ができずストレスに……。転職後は仕事のやりがいを感じられるので満足

<Before>

職種:路面店のアパレル販売(契約社員)

勤続年数: 4 年

月収:16万円(手取り/時給1250円)

ボーナス:なし

年収:240万円(額面)

●週4 日勤務のシフト制。繁忙期は出勤時間が早くなるが、基本的に残業なし。

<Now>

職種:百貨店内のアパレル販売(正社員)

勤続年数: 1 年

月収:17万円(手取り)

ボーナス:50万円/年

年収:300万円(額面)

●月8 日休みだが連休はほぼなし。毎月30日頃まで翌月のシフトが出ない。

職種:路面店のアパレル販売(契約社員)

勤続年数: 4 年

月収:16万円(手取り/時給1250円)

ボーナス:なし

年収:240万円(額面)

●週4 日勤務のシフト制。繁忙期は出勤時間が早くなるが、基本的に残業なし。

<Now>

職種:百貨店内のアパレル販売(正社員)

勤続年数: 1 年

月収:17万円(手取り)

ボーナス:50万円/年

年収:300万円(額面)

●月8 日休みだが連休はほぼなし。毎月30日頃まで翌月のシフトが出ない。

接客の楽しさを感じられない職場に疑問を感じてしまった

ぱっちりした目もとが印象的な斎藤さん。大学院を中退後、大好きだった接客業で得意の語学を生かそうと、ファストファッションブランドの路面店に契約社員として就職。しかし想像以上の忙しさに、思い描いていた接客ができなくなってしまった。

――前職は何が大変でしたか?

「入社した当時は、お客様ひとりひとりに対してきちんと接客ができていたんです。それが、爆買いする外国からのお客様が増え始めた頃から、ひたすら品出ししてレジ打ちするので精いっぱいになってしまって。しかも、マナーが悪いお客様も多く……。列に並んでくれないのは当たり前で、売場でお弁当を食べたり、トイレを汚したり、エレベーター前でスーツケースの荷物整理を始めたりと、毎日格闘していました。大学時代にパン屋さんでアルバイトをしてたんですが、常連のおじいちゃんの顔を覚えて、『これですよね』なんてコミュニケーションできるのが接客の楽しさだと思っていたのに、お客様を注意するために外国語を覚えなきゃ、というのはちょっと違うなと」

――転職を決意したきっかけは?

「年末恒例の大きなセールの時に、ふと、『このままでいいのかな?』と不安がよぎったんです。契約社員なのも不安だったし、そのお店でこの先5年、10年続けるモチベーションもなかった。セールが終わってすぐに転職サイトの『エン・ジャパン』に登録し、最初に受けた会社から、面接の3日後に内定が出ました。転職活動は実質2週間ほどでしたね」

――現在は理想どおりの接客を?

「最初はお客様との距離の取り方に苦労しましたが、今ではおすすめのレストランを教えてもらったり、ネイルやコスメの情報交換をしたりと接客のやりがいを思い出せました。前の職場にも今の職場にも、いやな上司はいますけど、仕事なので『そういうもんだな』と思ってやってます(笑)。それよりも、前はファストファッションだったので制服代も安かったんですが、今のブランドでは制服代で毎月3万〜4万円の出費があって……。最新作を着ていないと、店長から注意されるんです。ボーナスが支給される分、年収は上がったんですが、制服代のために貯蓄が全然できていません」

――売上げノルマもあったり?

「私、入社してまだ1年なんですが、先輩方がどんどんやめてしまって、今お店で上から3番目のポジションなんです。なので、売上げノルマも月に1人で300万円以上。ただ、買ってくれそうなお客様を見分けるのが得意なのか、入って2カ月目から、ちゃんと達成できてるんです。少ないですけど、“自分のお客様”と言える方もできましたし、今のほうが、仕事を楽しめていると思います」

⇒雇用条件は変わらずとも、転職後は "やりがい" アップで満足!【転職リアルストーリー】

ぱっちりした目もとが印象的な斎藤さん。大学院を中退後、大好きだった接客業で得意の語学を生かそうと、ファストファッションブランドの路面店に契約社員として就職。しかし想像以上の忙しさに、思い描いていた接客ができなくなってしまった。

――前職は何が大変でしたか?

「入社した当時は、お客様ひとりひとりに対してきちんと接客ができていたんです。それが、爆買いする外国からのお客様が増え始めた頃から、ひたすら品出ししてレジ打ちするので精いっぱいになってしまって。しかも、マナーが悪いお客様も多く……。列に並んでくれないのは当たり前で、売場でお弁当を食べたり、トイレを汚したり、エレベーター前でスーツケースの荷物整理を始めたりと、毎日格闘していました。大学時代にパン屋さんでアルバイトをしてたんですが、常連のおじいちゃんの顔を覚えて、『これですよね』なんてコミュニケーションできるのが接客の楽しさだと思っていたのに、お客様を注意するために外国語を覚えなきゃ、というのはちょっと違うなと」

――転職を決意したきっかけは?

「年末恒例の大きなセールの時に、ふと、『このままでいいのかな?』と不安がよぎったんです。契約社員なのも不安だったし、そのお店でこの先5年、10年続けるモチベーションもなかった。セールが終わってすぐに転職サイトの『エン・ジャパン』に登録し、最初に受けた会社から、面接の3日後に内定が出ました。転職活動は実質2週間ほどでしたね」

――現在は理想どおりの接客を?

「最初はお客様との距離の取り方に苦労しましたが、今ではおすすめのレストランを教えてもらったり、ネイルやコスメの情報交換をしたりと接客のやりがいを思い出せました。前の職場にも今の職場にも、いやな上司はいますけど、仕事なので『そういうもんだな』と思ってやってます(笑)。それよりも、前はファストファッションだったので制服代も安かったんですが、今のブランドでは制服代で毎月3万〜4万円の出費があって……。最新作を着ていないと、店長から注意されるんです。ボーナスが支給される分、年収は上がったんですが、制服代のために貯蓄が全然できていません」

――売上げノルマもあったり?

「私、入社してまだ1年なんですが、先輩方がどんどんやめてしまって、今お店で上から3番目のポジションなんです。なので、売上げノルマも月に1人で300万円以上。ただ、買ってくれそうなお客様を見分けるのが得意なのか、入って2カ月目から、ちゃんと達成できてるんです。少ないですけど、“自分のお客様”と言える方もできましたし、今のほうが、仕事を楽しめていると思います」

⇒雇用条件は変わらずとも、転職後は "やりがい" アップで満足!【転職リアルストーリー】

【20代後半の年収事情】転職で年収300万円⇒300万円

【転職リアルストーリー】カフェスタッフ・EC企画(正社員)→ウェブ制作会社の事務(正社員)

<Before>

職種:カフェスタッフ・EC企画(正社員)

勤続年数: 2 年

月収:20万円(手取り)

ボーナス:12万円/年

年収:300万円(額面)

●勤務時間は8 :30〜深夜まで。週2 日の平日休み。社長以外は全員女性。

<Now>

職種:ウェブ制作会社の事務(正社員)

勤続年数: 1 年

月収:23万円(手取り)

ボーナス:10万円/年

年収:300万円(額面)

●勤務時間は9 :30〜18:30で残業は月20〜30時間。ECサイトの運営サポートも。

職種:カフェスタッフ・EC企画(正社員)

勤続年数: 2 年

月収:20万円(手取り)

ボーナス:12万円/年

年収:300万円(額面)

●勤務時間は8 :30〜深夜まで。週2 日の平日休み。社長以外は全員女性。

<Now>

職種:ウェブ制作会社の事務(正社員)

勤続年数: 1 年

月収:23万円(手取り)

ボーナス:10万円/年

年収:300万円(額面)

●勤務時間は9 :30〜18:30で残業は月20〜30時間。ECサイトの運営サポートも。

感覚がマヒした暗黒時代を脱出して日々楽しさを実感

2度の転職を経験した中田さん。就職氷河期だったため、業界を絞らず活動し、関西の地方銀行へ総合職で入行した。やわらかな笑顔は、前職の話になると途端に曇り始めた。

――最初の転職を決めた理由は?

「企業モデルの不透明さ、ですね。たとえば、本部が売りたいのはスマホを使う新商品だけど、地方の小さな支店に来るおじいちゃん、おばあちゃんには使いこなせません。でも売らないと支店の評価が下がってしまう。まるで、いらないゴミを売っているような後ろめたさに耐えられなかったんです。備えとして3年で200万円貯めてから退職し、昔からやりたかったECサイトの世界に飛び込みたいと思って職業訓練校へ。画像加工などを半年間学びました」

――どんなふうに転職活動を?

「ネットで求人検索しました。4社受けたら全部受かって、“氷河期終わった!”と思いましたね(笑)。選んだのは、東京にあるカフェのECサイト立ち上げスタッフ。未経験者OKで、『女性が活躍している』とも書かれていたんですが……」

――現実は違っていた?

「ブラックすぎました。人手が足りず、カフェの店内をまわすのに精いっぱい。定時後に残ってECサイト業務をしていたら、深夜まで残る前提でシフトを組まれて残業は増える一方。しかも、社長はスタッフにお互いを監視させ、厳しく指導して密告する人ほど評価が上がる独裁国家のような仕組みをつくり上げていたんです。密告しないと自分が叱責されるので、違和感に気づかないフリをするうちに私もパワハラをする側になっていました。今思えばセクハラもされたけど、社長の『ただのコミュニケーション』という言葉を鵜呑みにしてしまうぐらい感覚が麻痺していて」

――そこから抜け出せたのはなぜ?

「友達との電話で『私がダメなの。至らないから』と繰り返していたら、『その仕事、大丈夫なん?』って心配してくれて。その言葉を聞いた途端に涙があふれて、“私、大丈夫じゃないんだ”と気づけました。同じ頃、実は多くの社員が社長からひどいセクハラを受けているという話を聞いて、完全に目が覚めましたね」

――再転職活動で意識したことは?

「企業のクチコミをチェックしたり、周囲に客観的なアドバイスをもらうよう心がけました。今は念願だったECサイト運営の仕事ができ、努力した分スキルも磨けるので、日々穏やかな気持ちで働いています。いずれはディレクションできるようになるのが目標です。カフェ時代は一日一食、3時間睡眠で時間に追われるように生きていたけど、今はメイクや友達との時間、買物や家事など、楽しいと感じる瞬間が増えました」

⇒最初の転職で念願の仕事に就いたものの、残業&セクハラ地獄! 友人がの一言で目を覚まして……【転職リアルストーリー】

2度の転職を経験した中田さん。就職氷河期だったため、業界を絞らず活動し、関西の地方銀行へ総合職で入行した。やわらかな笑顔は、前職の話になると途端に曇り始めた。

――最初の転職を決めた理由は?

「企業モデルの不透明さ、ですね。たとえば、本部が売りたいのはスマホを使う新商品だけど、地方の小さな支店に来るおじいちゃん、おばあちゃんには使いこなせません。でも売らないと支店の評価が下がってしまう。まるで、いらないゴミを売っているような後ろめたさに耐えられなかったんです。備えとして3年で200万円貯めてから退職し、昔からやりたかったECサイトの世界に飛び込みたいと思って職業訓練校へ。画像加工などを半年間学びました」

――どんなふうに転職活動を?

「ネットで求人検索しました。4社受けたら全部受かって、“氷河期終わった!”と思いましたね(笑)。選んだのは、東京にあるカフェのECサイト立ち上げスタッフ。未経験者OKで、『女性が活躍している』とも書かれていたんですが……」

――現実は違っていた?

「ブラックすぎました。人手が足りず、カフェの店内をまわすのに精いっぱい。定時後に残ってECサイト業務をしていたら、深夜まで残る前提でシフトを組まれて残業は増える一方。しかも、社長はスタッフにお互いを監視させ、厳しく指導して密告する人ほど評価が上がる独裁国家のような仕組みをつくり上げていたんです。密告しないと自分が叱責されるので、違和感に気づかないフリをするうちに私もパワハラをする側になっていました。今思えばセクハラもされたけど、社長の『ただのコミュニケーション』という言葉を鵜呑みにしてしまうぐらい感覚が麻痺していて」

――そこから抜け出せたのはなぜ?

「友達との電話で『私がダメなの。至らないから』と繰り返していたら、『その仕事、大丈夫なん?』って心配してくれて。その言葉を聞いた途端に涙があふれて、“私、大丈夫じゃないんだ”と気づけました。同じ頃、実は多くの社員が社長からひどいセクハラを受けているという話を聞いて、完全に目が覚めましたね」

――再転職活動で意識したことは?

「企業のクチコミをチェックしたり、周囲に客観的なアドバイスをもらうよう心がけました。今は念願だったECサイト運営の仕事ができ、努力した分スキルも磨けるので、日々穏やかな気持ちで働いています。いずれはディレクションできるようになるのが目標です。カフェ時代は一日一食、3時間睡眠で時間に追われるように生きていたけど、今はメイクや友達との時間、買物や家事など、楽しいと感じる瞬間が増えました」

⇒最初の転職で念願の仕事に就いたものの、残業&セクハラ地獄! 友人がの一言で目を覚まして……【転職リアルストーリー】

【20代後半の年収事情】転職で年収580万円⇒640万円

【転職リアルストーリー】IT企業のシステムエンジニア(SE/正社員)→外資系のマーケティングアナリスト(正社員)

<Before>

職種:IT企業のシステムエンジニア(SE/正社員)

勤続年数: 5 年

月収:25万円(手取り)

ボーナス:120万円/年

年収:580万円(額面)

●月50時間程度の残業に加え、繁忙期は2日間続けて徹夜になることも。

<Now>

職種:外資系のマーケティングアナリスト(正社員)

勤続年数: 1 年半

月収:33万円(手取り)

ボーナス:125万円/年

年収:640万円(額面)

●同僚の半数は外国人。勤務時間は9 :00~17:30で、残業は月30時間程度。

職種:IT企業のシステムエンジニア(SE/正社員)

勤続年数: 5 年

月収:25万円(手取り)

ボーナス:120万円/年

年収:580万円(額面)

●月50時間程度の残業に加え、繁忙期は2日間続けて徹夜になることも。

<Now>

職種:外資系のマーケティングアナリスト(正社員)

勤続年数: 1 年半

月収:33万円(手取り)

ボーナス:125万円/年

年収:640万円(額面)

●同僚の半数は外国人。勤務時間は9 :00~17:30で、残業は月30時間程度。

前職の上司が目の前で吐血!これは続けられないと決意

関西出身の笹原さんは大学卒業後、全国に営業所のある大手IT企業にSEとして入社。4年目には大きなプロジェクトにも抜擢され、職場に大きな不満はなかったそう。ただ、取引先でバグが起きるたびに昼夜を問わず駆けつけなければならない仕事を、果たしてずっと続けられるのか……そう自問自答した笹原さんの気持ちは、異業種転職に傾いた。

――SEに未練はなかった?

「大学でマーケティングの勉強をしていたこともあって、そもそも初めからSEを目指していたわけではなかったんです。東京にあるその部署を希望したのも、当時大好きだったアーティストのライブにもっと行きたかったから(笑)。そんな不純な動機だったので、いずれはやめるだろうなとは思っていました」

――具体的に転職を意識したのは?

「4年目に入った頃、関わっていたプロジェクトが大詰めで、G.W.返上で働いていたんです。『みんなで乗りきろう』と言っていた矢先に、目の前で上司が血を吐いて倒れて! 忙しいとはいえ、人間関係も良好で業界内ではいい会社でした。でもやっぱり、着替えのためだけに家に帰るような生活はダメだという気持ちが、その時はっきり芽ばえました」

――今の会社に転職した経緯は?

「在職中に『リクルートエージェント』に登録し、コンサルタントかアナリストに絞って転職活動をしました。異業種転職の場合、給与を増やすなんて不可能だと言われていたんですが、そこは妥協したくなくて。前職で関わっていたプロジェクトに興味を持ってくれた今の会社を紹介され、給与アップの条件をのんでくれたので決めた、という感じです」

――異業種となると、仕事を覚えるのも大変そうですね。

「仕事内容よりも、言葉に苦労しました。面接では『英語は話せなくても大丈夫』と言われていたんですが、私の部署は同僚の半分が外国人なので、会議は当たり前のように英語。直属の上司もインド人なんですよ。入社直後、そのインド人上司に、別のパワハラ上司のことを泣きながら相談したんですけど、『泣くのはやめよう! キミは笑顔が素敵なんだから。さあ、踊ろう!』とか言いだして。キレそうになりましたね(笑)。まあ、基本的にはフレンドリーな会社なので、前職の時より気の合う人は多くなった気がしますけど」

――また転職したいと思いますか?

「うーん、いい仕事があれば、ですかね。仕事が難しくてストレスがたまるのも事実なんです。ステップアップはできたけど、キャパオーバーな気も。なので、ストレスなく働けるなら、年収が100万円くらい下がってもいいかなあとは思ってます」

⇒転職先の上司がなんとインド人! 給料アップするも、言葉の壁に戸惑う日々!?【転職リアルストーリー】

関西出身の笹原さんは大学卒業後、全国に営業所のある大手IT企業にSEとして入社。4年目には大きなプロジェクトにも抜擢され、職場に大きな不満はなかったそう。ただ、取引先でバグが起きるたびに昼夜を問わず駆けつけなければならない仕事を、果たしてずっと続けられるのか……そう自問自答した笹原さんの気持ちは、異業種転職に傾いた。

――SEに未練はなかった?

「大学でマーケティングの勉強をしていたこともあって、そもそも初めからSEを目指していたわけではなかったんです。東京にあるその部署を希望したのも、当時大好きだったアーティストのライブにもっと行きたかったから(笑)。そんな不純な動機だったので、いずれはやめるだろうなとは思っていました」

――具体的に転職を意識したのは?

「4年目に入った頃、関わっていたプロジェクトが大詰めで、G.W.返上で働いていたんです。『みんなで乗りきろう』と言っていた矢先に、目の前で上司が血を吐いて倒れて! 忙しいとはいえ、人間関係も良好で業界内ではいい会社でした。でもやっぱり、着替えのためだけに家に帰るような生活はダメだという気持ちが、その時はっきり芽ばえました」

――今の会社に転職した経緯は?

「在職中に『リクルートエージェント』に登録し、コンサルタントかアナリストに絞って転職活動をしました。異業種転職の場合、給与を増やすなんて不可能だと言われていたんですが、そこは妥協したくなくて。前職で関わっていたプロジェクトに興味を持ってくれた今の会社を紹介され、給与アップの条件をのんでくれたので決めた、という感じです」

――異業種となると、仕事を覚えるのも大変そうですね。

「仕事内容よりも、言葉に苦労しました。面接では『英語は話せなくても大丈夫』と言われていたんですが、私の部署は同僚の半分が外国人なので、会議は当たり前のように英語。直属の上司もインド人なんですよ。入社直後、そのインド人上司に、別のパワハラ上司のことを泣きながら相談したんですけど、『泣くのはやめよう! キミは笑顔が素敵なんだから。さあ、踊ろう!』とか言いだして。キレそうになりましたね(笑)。まあ、基本的にはフレンドリーな会社なので、前職の時より気の合う人は多くなった気がしますけど」

――また転職したいと思いますか?

「うーん、いい仕事があれば、ですかね。仕事が難しくてストレスがたまるのも事実なんです。ステップアップはできたけど、キャパオーバーな気も。なので、ストレスなく働けるなら、年収が100万円くらい下がってもいいかなあとは思ってます」

⇒転職先の上司がなんとインド人! 給料アップするも、言葉の壁に戸惑う日々!?【転職リアルストーリー】

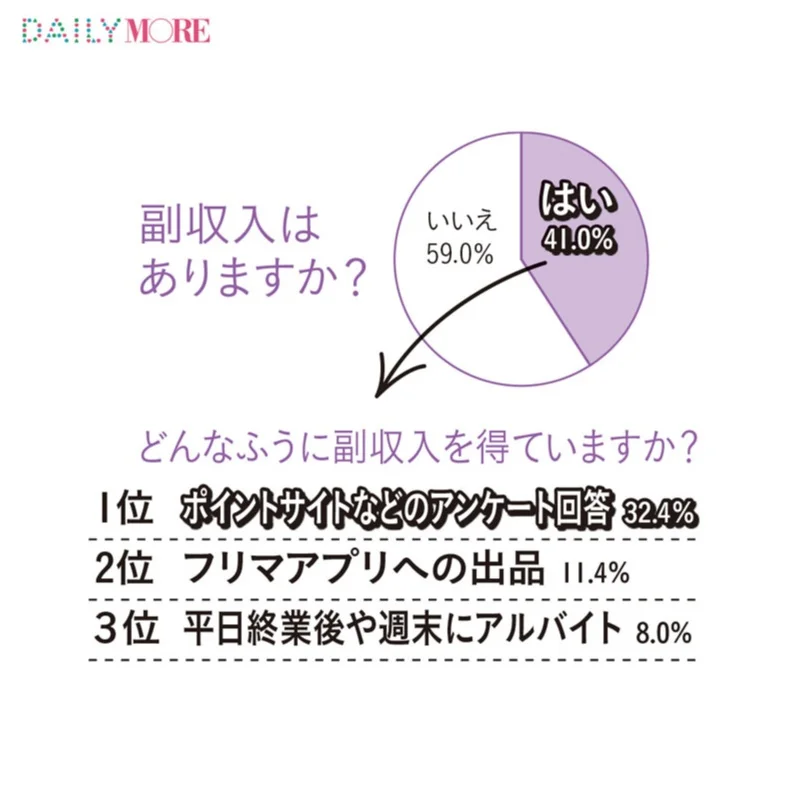

【年収アップも叶う! 副業NEWS 】始めている人が増えている! 「副業」について、専門家が教えます!

※2018年6月時点での情報です

【副業について教えてくれたのは……ぞえちさん】

副業アドバイザー。OL時代に副業だけで月収30万円以上稼いだ経験から、現在はネットを使った副業コンサルティングを行っている。

【副業について教えてくれたのは……ぞえちさん】

副業アドバイザー。OL時代に副業だけで月収30万円以上稼いだ経験から、現在はネットを使った副業コンサルティングを行っている。

【年収アップも叶う! 副業NEWS その1】2018年は“副業元年”。企業が副業を応援してくれる!?

「企業の多くが就業規則の参考にする厚生労働省の『モデル就業規則』が今年1 月31日に改定され、『副業・兼業』の項目が追加。働き方改革を推進する政府は『原則、副業・兼業を認める方向で普及促進を図る』とし、副業・兼業を認めていこうと働きかけています。たとえば、『ロート製薬』は入社3 年目以降の国内正社員1500人を対象に、『ユニ・チャーム』は入社4年目以上の正社員を対象に副業制度を導入するなど、大手企業も続々と解禁に踏み切っています」(ぞえちさん、以下同)

【年収アップも叶う! 副業NEWS その2】働きやすくなって収入安定。毎日の仕事がもっと楽しく♪

「私が副業のコンサルティングをした方々の多くは、将来独立を目指しているわけではありません。副業が解禁されたことで収入が安定し、将来への不安が軽減されれば、日々の仕事もより楽しめるようになるはずです。国税庁の調査によれば、副業をしている雇用者で年収が500万円を超えている人は約36.5%。日本の給与所得者の年間平均給与は約422万円でした(平成28年度調査)。つまり、本業の年収が全国平均でも、副業で月5万円以上稼げれば、年収約500万円を達成できるんです」

【年収アップも叶う! 副業NEWS その3】平日夜の自宅でも通勤中でもOK! 場所も時間も選ばず副収入が

「副業というと、労働時間が大幅に増えると思われがちですが、やり方次第で負担はいくらでも軽減できます。たとえばアンケートに答えてポイントを稼ぐなら、スマホアプリを活用して通勤時間や休憩時間の合間に行うことも可能です。また、『サイボウズ』は、自分たちの会社での勤務を“複(副)業”とする、すでに本業を持った人材の採用にまで踏み出しています。会社にバレないように就業時間外で副業する時代から、本業・副業の時間配分を自分で決められる時代になっていくはずです」

【年収アップも叶う! 副業NEWS その4】インスタグラムやLINE、ブログなど身近なツールで気軽に始められる

「最近では、SNSで自分の作ったアクセサリーなどの写真をアップして、“欲しい”という人に直接販売するなど、身近なツールを活用する人も増えています。とはいえ、“売るものもスキルもない”という人も少なくないはず。そんな人には楽天の『ROOM』がおすすめです。『楽天市場』内で販売されている商品の中から、買ったものや欲しいと思ったものをチョイスして、『my ROOM』ページにアップしていくだけ。フォロワーがその『ROOM』を経由して商品を購入すると、ポイントがもらえます」

⇒みんな気になっているはず!? 専門家が教える「副業」NEWS!

⇒みんな気になっているはず!? 専門家が教える「副業」NEWS!

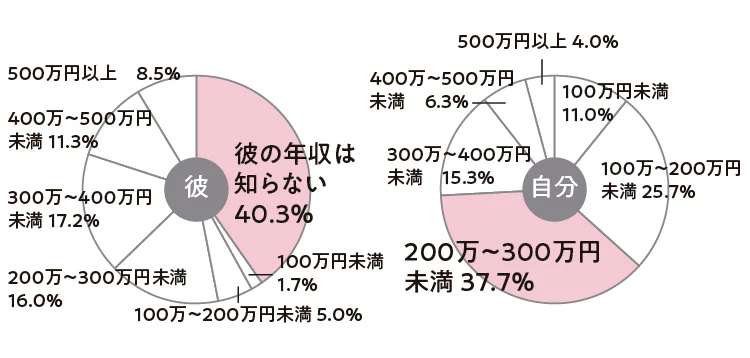

【20代後半の年収事情】自分と同棲中の彼の年収(額面)はいくらぐらいですか?

※2018年12月現在、同棲している全国22~32歳の有職女性300人にアンケート調査

正社員として働く人は50%ほど。対して、男性は80%近くが正社員で、それ以外にも公務員や士業など、安定収入が見込める仕事についている人が多いよう。4割以上が「彼の年収は知らない」と答えているけれど、彼の職業が安定していればひとまず安心できる?

⇒同棲のお金のリアル! 生活費は? 自分と彼の年収は? 結婚の前に同棲をする意味って??

正社員として働く人は50%ほど。対して、男性は80%近くが正社員で、それ以外にも公務員や士業など、安定収入が見込める仕事についている人が多いよう。4割以上が「彼の年収は知らない」と答えているけれど、彼の職業が安定していればひとまず安心できる?

⇒同棲のお金のリアル! 生活費は? 自分と彼の年収は? 結婚の前に同棲をする意味って??

【20代後半の年収事情】既婚男子に聞いた! 相手に求める年収は?

・年収 : 平均216万円(月18万円)

・貯蓄額 : 平均164.5万円

・貯蓄額 : 平均164.5万円

※全国の25〜30歳既婚男性200人にアンケート調査(2017年)

大きな金額が必要というよりは「働いていきいきしている」というのが大事! 結婚相手の女性に求めた額はこれくらい、無理のない範囲で働けばOKそう。「外の世界にも触れ続けてほしいのが理由なので、額面はそれほど気にならない」(29歳・金融)。また「自分より収入や貯蓄額が上でも、むしろありがたいです!」(27歳・メーカー)という意見も。

⇒75%の男子は、結婚しても妻に働き続けてほしい!? 既婚男子の「結婚を決めた理由&結婚後」白書!

大きな金額が必要というよりは「働いていきいきしている」というのが大事! 結婚相手の女性に求めた額はこれくらい、無理のない範囲で働けばOKそう。「外の世界にも触れ続けてほしいのが理由なので、額面はそれほど気にならない」(29歳・金融)。また「自分より収入や貯蓄額が上でも、むしろありがたいです!」(27歳・メーカー)という意見も。

⇒75%の男子は、結婚しても妻に働き続けてほしい!? 既婚男子の「結婚を決めた理由&結婚後」白書!

貯まる女子と貯まらない女子、その違いはどこにある!? 気になる話を、貯蓄成功者500人に徹底調査。今回はその中から、貯めた女子の基本データをご紹介♡

※20代のうちに500万円以上を貯めた全国25~35歳の女性500人にインターネット調査(2018年)。データはすべて500万円以上を貯めた20代当時についての回答。なお、本テーマにおけるコメントの「 」後の( )内は、“(職種・最高貯蓄額)”を表しています。

※20代のうちに500万円以上を貯めた全国25~35歳の女性500人にインターネット調査(2018年)。データはすべて500万円以上を貯めた20代当時についての回答。なお、本テーマにおけるコメントの「 」後の( )内は、“(職種・最高貯蓄額)”を表しています。

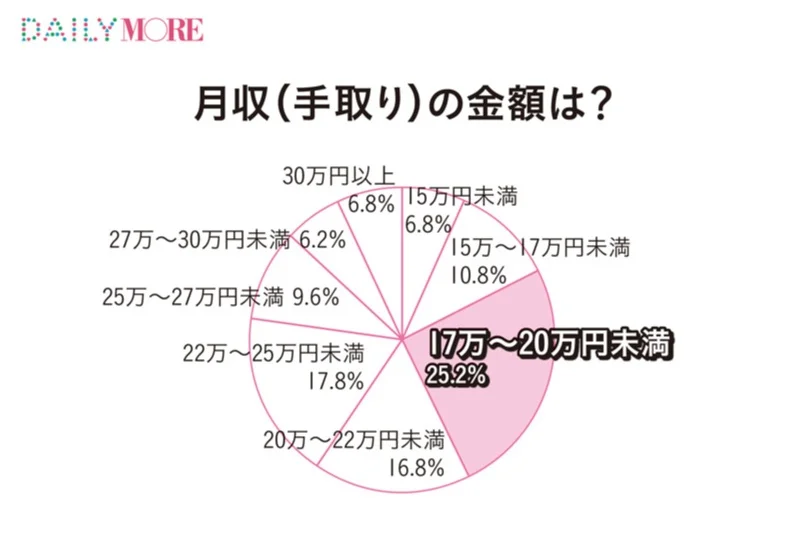

Q.月収(手取り)の金額は?

平均月収は約21万円。また、ボーナスの手取り額でいちばん多かったのは、「40万〜50万円」(18.8%)。次いで「20万〜30万円」と「50万〜60万円」が同率(16.2%)だった。ちなみに、ボーナスは「全額貯蓄」が圧倒的1位(53.8%)で、「15万円以上」が2 位(16.9%)に。貯まる女子はボーナスを貯蓄増の励みにしているよう

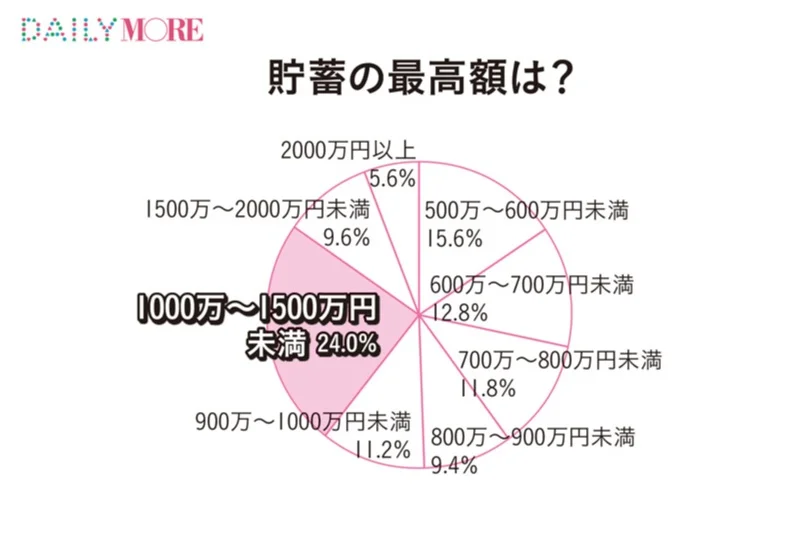

Q.貯蓄の最高額は?

1000万円以上貯めた人が約4 割も! 500万円貯まるまでの期間は平均5.2年で、貯蓄ペースは1年に約100万円。「もちろん節約の鬼になって2 年弱で貯めた」(メーカー・650万円)というツワモノも。貯蓄のおもな目的は、1 位「なんとなく」(45.3%)、2 位「老後のため」(23.8%)、3 位「結婚・出産費用」(12.4%)だった

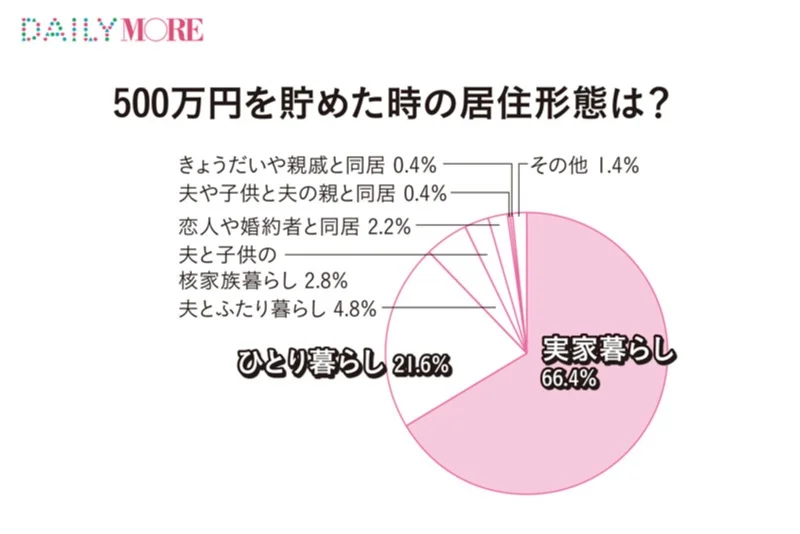

Q.500万円を貯めた時の居住形態は?

【「実家暮らし」と答えた人に聞きました!】Q.毎月の貯蓄額は? 平均 8万3000円

6 割以上が実家暮らしで、実家に入れる生活費は月に平均2 万7000円。でも、「お金を入れていない」人が22.6%も! 貯蓄額で最も多かったのは「10万〜11万円」という回答で、月収の半分近くを貯めている計算に

【「実家暮らし以外」と答えた人に聞きました!】Q.毎月の貯蓄額は? 平均 7万3000円

ひとり暮らしや同居など形態によって異なるものの、家賃など月々の負担額は平均5万4000円。それでも月収から貯蓄に回している金額は7万3000円と、実家暮らしの人との差は1万円程度! 実家暮らしではないからこそ、節約上手さんが多いのかも?

⇒1000万円以上も約4 割! 貯蓄ペースは年間約100万円! 【20代で貯蓄500万円を実現した貯まる女子500人のデータ集】

6 割以上が実家暮らしで、実家に入れる生活費は月に平均2 万7000円。でも、「お金を入れていない」人が22.6%も! 貯蓄額で最も多かったのは「10万〜11万円」という回答で、月収の半分近くを貯めている計算に

【「実家暮らし以外」と答えた人に聞きました!】Q.毎月の貯蓄額は? 平均 7万3000円

ひとり暮らしや同居など形態によって異なるものの、家賃など月々の負担額は平均5万4000円。それでも月収から貯蓄に回している金額は7万3000円と、実家暮らしの人との差は1万円程度! 実家暮らしではないからこそ、節約上手さんが多いのかも?

⇒1000万円以上も約4 割! 貯蓄ペースは年間約100万円! 【20代で貯蓄500万円を実現した貯まる女子500人のデータ集】

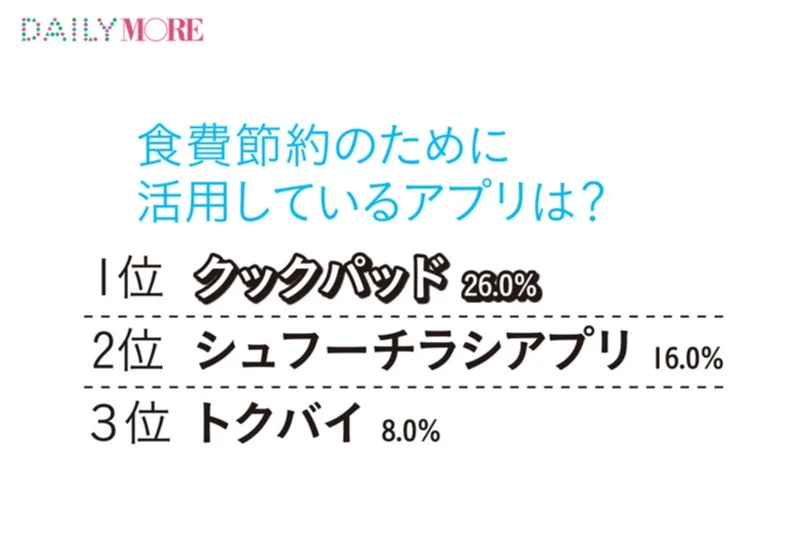

【貯めた女子の昼習慣!】あき時間にチラシサイトをチェック

ランチタイムや午後の休憩など、あいた時間は「職場と自宅、両方のエリアでチラシサイトをチェックし、少しでも安いほうで買って帰る」(事務・900万円)と食費節約のために活用する人多数。さらに、「『クックパッド』などを参考に、その日の夕食や翌日以降のメニューを決めて買うものリストをまとめておけば、よけいなものを買わなくなるし、帰宅後の作業がスムーズ」(設計・1300万円)という意見にも納得。

全国10万店舗を掲載する『シュフーチラシアプリ』は、翌日のチラシを前日夜にチェック可能(無料)。『トクバイ』は、クーポンやタイムセールなど逃したくないタイムリーな情報も届くアプリ(無料)。

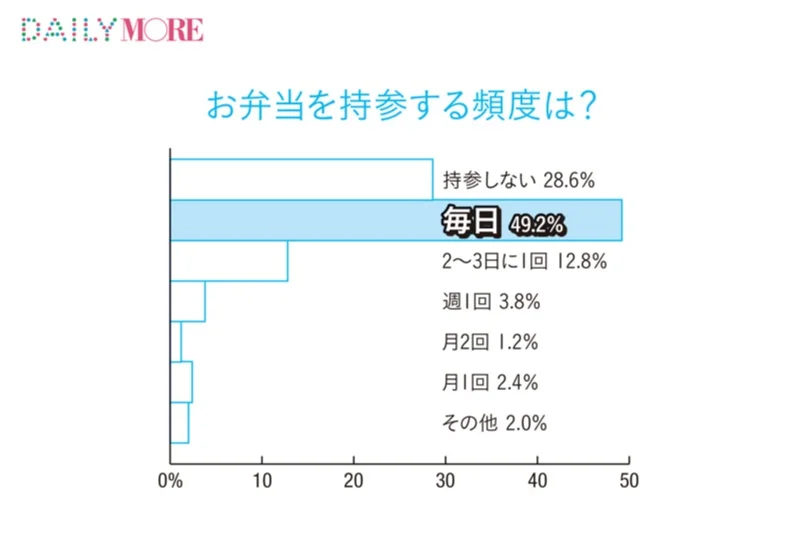

【貯めた女子の昼習慣!】職場にお弁当&マイタンブラーを持参

毎日のランチ代を節約する鉄板アイデアといえばお弁当! 800円前後の外食に比べると、1 食あたり200円前後ですむのは大きい。そして、忘れてはいけない節約ポイントが職場での飲み物。「会社に給湯器があるので、ティーバッグやインスタントコーヒーを持参」(事務・850万円)したり、自宅からタンブラーなどを持参すれば、500㎖入りのペットボトル1 本(約150円)を毎日買うとして、月に3000円前後の節約に。

貯めた女子は、7 割以上がお弁当を持参! 多くの人が、昼食を大きな節約ポイントだと理解しているよう。「夕食の残りを詰めるだけだからラクだし、毎日作っているうちに料理のレパートリーも増えた」(介護士・600万円)

【貯めた女子の昼習慣!】ATM利用は手数料のかからない日中に

銀行のATMの時間外手数料はだいたい108〜324円。ただでさえ金利が低いこのご時世、引き出しや預け入れのたびに手数料が上乗せされるのは避けるべし! もちろん、貯まる女子はランチタイムや午後の休憩時など、手数料無料の時間帯に利用している。「口座残高などの条件をクリアすると、月7 回までコンビニATMの手数料が無料になるネット銀行を使うことで、ムダをカット」(飲食・800万円)などの工夫も重要。

⇒お得な〝チラシサイト〟チェックは当たり前!? 20代で500万円以上貯めた女子500人の「スゴイ!貯蓄習慣」

⇒お得な〝チラシサイト〟チェックは当たり前!? 20代で500万円以上貯めた女子500人の「スゴイ!貯蓄習慣」

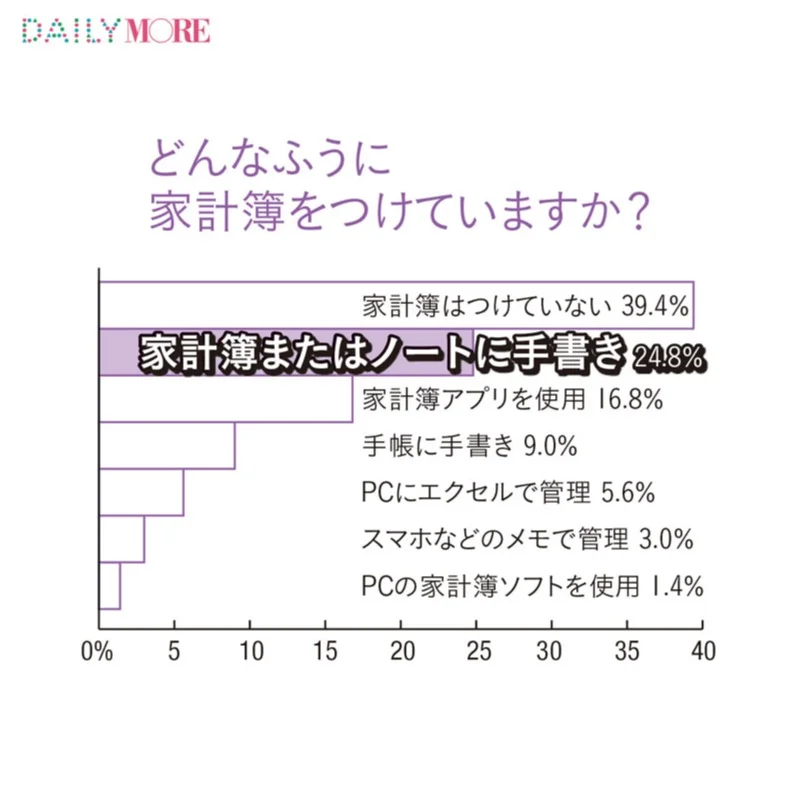

【貯めた女子の夜習慣!】家計簿などで支出入を記録する

一日の終わりには、財布を開いてレシートを出し、家計簿に記録。「その日の出費を確認しないと気持ちが悪い」(銀行・1000万円)と、多くの人が習慣にしている。「いろいろ試した結果、家計簿アプリの『マネーフォワード』で管理しています。銀行口座やクレジットカードと連携すれば、自動で取引きが入力されるから貯蓄残高が一目瞭然。レシートもスマホのカメラで撮影すると読み取ってくれて便利!」(SE・750万円)

【貯めた女子の夜習慣!】アンケートに回答してお小遣い稼ぎ

貯まる女子たちにとって、帰宅後のまったりタイムは忙しい日々での貴重な副収入タイム! 「週2 〜3 回は、仕事帰りにコールセンターのアルバイトへ直行」(事務・1000万円)、「在宅ワークのデータ入力を5年ぐらい続けている」(エステティシャン・750万円)など副業で稼ぐ人もいたけれど、圧倒的に多かったのは「アンケートに回答して、ひたすらポイントをためる!」(事務・800万円)というチリツモ型。

⇒家計簿の記録や冷蔵庫内のチェックも欠かせない! 20代で500万円以上貯めた女子500人の「夜の貯蓄習慣」

⇒家計簿の記録や冷蔵庫内のチェックも欠かせない! 20代で500万円以上貯めた女子500人の「夜の貯蓄習慣」

【教えてくれたのは……ファイナンシャルプランナー・水野綾香さん】

メイクアップアーティスト、ボディメイクのプロなど、美容の専門家とコラボレーションを含めて年間約60回、過去、4,000名以上の女性を対象にセミナーを開催してきました。日本にたくさんの「マネー美人」を作りたい!という思いで知っているとトクをするお金の情報をわかりやすくお伝えしています。

メイクアップアーティスト、ボディメイクのプロなど、美容の専門家とコラボレーションを含めて年間約60回、過去、4,000名以上の女性を対象にセミナーを開催してきました。日本にたくさんの「マネー美人」を作りたい!という思いで知っているとトクをするお金の情報をわかりやすくお伝えしています。

【20代後半の年収と貯蓄1】年収300万円ひとり暮らし女子が、1年で100万円貯められる家計簿

27歳、ひとり暮らし女子の収支って?

欲しいものを買ったり年に数回、旅行に行ったり。贅沢というほどの生活ではないけど、自分なりに楽しい生活を送る日々。でも……なぜか貯蓄はゼロ! 将来の結婚や、急な出費に備えて「まずは100万円貯めておきたい!」というデイリーモア読者も少なくないのでは? ということで今回は、100万円貯めるモデルケースを提案します。ご自身の支出と照らし合わせて改善ポイントを導き出しましょう!

※2016年9月時点での情報です。

※2016年9月時点での情報です。

写真:maroke / PIXTA(ピクスタ)

■【モデルケース】年間100万円貯めたいモア子さん(ひとり暮らし)の収入と支出■

<収入>

月給:20万円(手取り)

ボーナス:夏30万円/冬30万円 (手取り)

手取り年収合計:300万円

<支出(月)>

家賃:7万円

食費:5万円

被服費:2万5千円

美容費:1万円

交際費:2万円

趣味・習い事費:9千円

水道光熱費:8千円

携帯・通信費:8千円

支出合計 20万円

<支出(ボーナス時)>

旅行:(夏)10万円/(冬)10万円

その他:ご祝儀代など急な出費や使途不明

まずこれを見ると、毎月の収入・支出がプラスマイナス0! アレ? “お金が貯まらないBちゃん”になっていますね。お金を貯めたいのであれば支出を見直して“お金が貯まるAちゃん”に改善する必要があります。

月給:20万円(手取り)

ボーナス:夏30万円/冬30万円 (手取り)

手取り年収合計:300万円

<支出(月)>

家賃:7万円

食費:5万円

被服費:2万5千円

美容費:1万円

交際費:2万円

趣味・習い事費:9千円

水道光熱費:8千円

携帯・通信費:8千円

支出合計 20万円

<支出(ボーナス時)>

旅行:(夏)10万円/(冬)10万円

その他:ご祝儀代など急な出費や使途不明

まずこれを見ると、毎月の収入・支出がプラスマイナス0! アレ? “お金が貯まらないBちゃん”になっていますね。お金を貯めたいのであれば支出を見直して“お金が貯まるAちゃん”に改善する必要があります。

モア子さんが、100万円貯めるための月々の削減ポイント

ポイント1:食費

月々の支出で削れるところはまず「食費」。モア子さんの1ヶ月の食費は、お昼代で3万円+朝・晩で2万円を使っているという前提でお話しますね。

この場合、削減対象のお昼代3万円を30日で割ると、1日あたり1千円(ランチに800円、飲み物に200円)使っていることになります。ここでまず飲み物は毎回購入するのではなく、お茶やお水を水筒で持参することによって、(仮に1日のお茶代が200円×30日分として)6千円の節約ができます。

さらに、週に3日(月約13~14回)だけでもお弁当に切り替えましょう。お弁当を作るのにかかる費用が1日200円だとすると、(800円-200円)×13~14回=7800~8400円となります。約8千円の削減です。合計で1万4千円程度は削減できるでしょう。

ポイント2:被服費

続いて「被服費」。おしゃれはしたいけど、1年で100万円貯蓄を目指すにはここ2万5千円は厳しいので、品質のいいプチプラブランドや、セールを上手に使い月平均購入するな1万5千円まで削減しましょう。

ポイント3: 携帯・通信費

いま通信費は必須の出費項目ですが、格安SIMを活用すれば、月3千円程度で電話もネットも使用できるプランも存在します。切り替えれば5千円の削減になりますね。

*今回は詳しくは省略しますが、この携帯・通信費や家賃、保険料などの「固定費」と呼ばれる支出はなるべく低く抑えられるようにすると良いですね!

月々の支出で削れるところはまず「食費」。モア子さんの1ヶ月の食費は、お昼代で3万円+朝・晩で2万円を使っているという前提でお話しますね。

この場合、削減対象のお昼代3万円を30日で割ると、1日あたり1千円(ランチに800円、飲み物に200円)使っていることになります。ここでまず飲み物は毎回購入するのではなく、お茶やお水を水筒で持参することによって、(仮に1日のお茶代が200円×30日分として)6千円の節約ができます。

さらに、週に3日(月約13~14回)だけでもお弁当に切り替えましょう。お弁当を作るのにかかる費用が1日200円だとすると、(800円-200円)×13~14回=7800~8400円となります。約8千円の削減です。合計で1万4千円程度は削減できるでしょう。

ポイント2:被服費

続いて「被服費」。おしゃれはしたいけど、1年で100万円貯蓄を目指すにはここ2万5千円は厳しいので、品質のいいプチプラブランドや、セールを上手に使い月平均購入するな1万5千円まで削減しましょう。

ポイント3: 携帯・通信費

いま通信費は必須の出費項目ですが、格安SIMを活用すれば、月3千円程度で電話もネットも使用できるプランも存在します。切り替えれば5千円の削減になりますね。

*今回は詳しくは省略しますが、この携帯・通信費や家賃、保険料などの「固定費」と呼ばれる支出はなるべく低く抑えられるようにすると良いですね!

自分磨きはOK! でも、まだまだ見直しできる費目あり!

ポイント4:自分磨き費

続いて、「美容費」と「趣味・習い事費」も……といきたいところですが、あまり急激に生活を変えるとストレスが溜まって爆発となりかねません。自分磨き費は大切ですし、ここは手を付けずにいきましょう。

ポイント5:交際費

モア子さんの場合「交際費」が3万円ととても社交的な生活を送っているようですが、100万円貯めるために、しばらくはここも減らしていきましょう。自宅や友人の家でのホームパーティに切り替える、クーポンサイトなどを活用して通常よりも安価に食事を楽しむ、食事の回数自体を少し減らすなどで1万千円は削減したいところです。

以上、ポイント1~5を合計すると月々の削減合計額は4万4千円です。ちょっと(?)の見直しで大きくお金を作ることができましたね! この4万4千円を貯蓄に回すと、年間で52万8千円貯めることができます。さあ、100万円まで、あとはボーナスでカバーしましょう。

ポイント6:ボーナス

これまでは、ボーナスが出るたびに10万円の旅行に行っていましたが、年2回を年1回に、1回あたり10万円を7万円に抑えましょう。残りのうち5万円をご祝儀代などにとっておいて、差し引いた48万円を貯蓄に回せば1年で100万円貯めることができますね。

いかがでしたか? もちろん今回はかなり極端なシミュレーションではありましたが、みなさんの支出であてはまる部分を上手く取り入れて活用していただけると思います。

⇒年収300万円ひとり暮らし女子が、1年で100万円貯められる家計簿

続いて、「美容費」と「趣味・習い事費」も……といきたいところですが、あまり急激に生活を変えるとストレスが溜まって爆発となりかねません。自分磨き費は大切ですし、ここは手を付けずにいきましょう。

ポイント5:交際費

モア子さんの場合「交際費」が3万円ととても社交的な生活を送っているようですが、100万円貯めるために、しばらくはここも減らしていきましょう。自宅や友人の家でのホームパーティに切り替える、クーポンサイトなどを活用して通常よりも安価に食事を楽しむ、食事の回数自体を少し減らすなどで1万千円は削減したいところです。

以上、ポイント1~5を合計すると月々の削減合計額は4万4千円です。ちょっと(?)の見直しで大きくお金を作ることができましたね! この4万4千円を貯蓄に回すと、年間で52万8千円貯めることができます。さあ、100万円まで、あとはボーナスでカバーしましょう。

ポイント6:ボーナス

これまでは、ボーナスが出るたびに10万円の旅行に行っていましたが、年2回を年1回に、1回あたり10万円を7万円に抑えましょう。残りのうち5万円をご祝儀代などにとっておいて、差し引いた48万円を貯蓄に回せば1年で100万円貯めることができますね。

いかがでしたか? もちろん今回はかなり極端なシミュレーションではありましたが、みなさんの支出であてはまる部分を上手く取り入れて活用していただけると思います。

⇒年収300万円ひとり暮らし女子が、1年で100万円貯められる家計簿

【20代後半の年収と貯蓄2】20代後半の貯蓄額は、どのくらいが普通なの!?

【質問】27歳の貯蓄額300万って多いの? 少ないの?

いま、27歳のOLです。年収は約300万円ですが、実家暮らしなこともあって、いま約300万くらいの貯蓄があります。貯蓄の目的は主に結婚や漠然と 将来のため、なのですが、水野さんにひとつ聞きたいことがあります。

実際、私と同じ20代後半の人の貯蓄額ってどのくらいがふつうなのでしょう? いまの額が多いとも少ないともよくわからなくて。また、将来30代、40代でも貯めるべき目安などあれば教えてください。(27歳・A子・メーカー)

※2017年2月時点での情報です。

実際、私と同じ20代後半の人の貯蓄額ってどのくらいがふつうなのでしょう? いまの額が多いとも少ないともよくわからなくて。また、将来30代、40代でも貯めるべき目安などあれば教えてください。(27歳・A子・メーカー)

※2017年2月時点での情報です。

写真:ryanking999 / PIXTA

【回答】 20代の全国平均貯蓄は、約160万円!

A子さんは27歳、年収300万円で実家暮らしとのことですが、若いのにきちんと貯蓄をされていて、素晴らしいですね!

貯蓄状況は、自宅か一人暮らしか、既婚か未婚か、居住エリアはどうか、などによって大きく変わりますが、厚生労働省が3年に1回、発表している統計データ(平成25年国民生活基礎調査の概況)では下記のようになっています。

「世代別平均所得と貯蓄額」

■〜29歳/平均所得:323.7万円 平均貯蓄額:160.1万円

■30代/平均所得:545.1万円 平均貯蓄額:423.2万円

■40代/平均所得:648.9万円 平均貯蓄額:707.6万円

■50代/平均所得:720.4万円 平均貯蓄額:1034.7万円

つまり、世代ごとの平均貯蓄額は、

■20代:約160万円

■30代:約423万円

■40代:約707万円

これを見ると、27歳にして300万円の貯蓄は、20代の平均以上ということですね。

ご参考までに、上記は「平均値」といって、調査した対象全員の貯蓄額を、対象全員の人数で割った値の統計です。たとえば100人いて、99人が貯蓄0円だったとしても、1人が1億円の貯蓄を持っていたとしたら、1億円÷100人で、平均貯蓄額が100万円になるということ。実際、私たちのリアルな感覚に近いのは「中央値」といって、貯蓄の少ない人→多い人を順番に並べて、真ん中にいる人の値といわれています。100人いたら、50番目の人の貯蓄額が中央値ですね。

もちろん、みなさん状況が違いますので、年代ごとの目安ではなく、「自分はどうするべきか?」という視点で考えてみると良いと思います! 今は目的は漠然としていても良いですが、将来的には「教育費」や「住宅購入費」、「老後資金」などいろいろなお金がかかってきますので、ある程度の目的・期間・金額を思い浮かべてみましょう。

貯蓄状況は、自宅か一人暮らしか、既婚か未婚か、居住エリアはどうか、などによって大きく変わりますが、厚生労働省が3年に1回、発表している統計データ(平成25年国民生活基礎調査の概況)では下記のようになっています。

「世代別平均所得と貯蓄額」

■〜29歳/平均所得:323.7万円 平均貯蓄額:160.1万円

■30代/平均所得:545.1万円 平均貯蓄額:423.2万円

■40代/平均所得:648.9万円 平均貯蓄額:707.6万円

■50代/平均所得:720.4万円 平均貯蓄額:1034.7万円

つまり、世代ごとの平均貯蓄額は、

■20代:約160万円

■30代:約423万円

■40代:約707万円

これを見ると、27歳にして300万円の貯蓄は、20代の平均以上ということですね。

ご参考までに、上記は「平均値」といって、調査した対象全員の貯蓄額を、対象全員の人数で割った値の統計です。たとえば100人いて、99人が貯蓄0円だったとしても、1人が1億円の貯蓄を持っていたとしたら、1億円÷100人で、平均貯蓄額が100万円になるということ。実際、私たちのリアルな感覚に近いのは「中央値」といって、貯蓄の少ない人→多い人を順番に並べて、真ん中にいる人の値といわれています。100人いたら、50番目の人の貯蓄額が中央値ですね。

もちろん、みなさん状況が違いますので、年代ごとの目安ではなく、「自分はどうするべきか?」という視点で考えてみると良いと思います! 今は目的は漠然としていても良いですが、将来的には「教育費」や「住宅購入費」、「老後資金」などいろいろなお金がかかってきますので、ある程度の目的・期間・金額を思い浮かべてみましょう。

貯めるべき目安額って?

「貯めるべき目安」という質問にお答えするなら、30代、40代の目安は、将来のことはそれぞれのライフスタイル(結婚、出産、家購入など)によって異なるので一概にはいえませんが、毎月の目安なら、以前のコラムでも書きましたが、手取り月収の「20%」以上を貯めることが理想と言われています。

つまり、年収300万円であれば、年間60万となります。そして、住居費は手取りの「25~30%」以内が目安ですので、家賃を払っていると考えて25%の75万円も貯蓄したいところ。20代後半の年収300万円、実家暮らし女子は、合わせて年間135万円以上の貯蓄はしたいですね!

参考になりましたでしょうか? ぜひこれからも貯蓄習慣を継続してくださいね♪

⇒20代後半の貯蓄額は、どのくらいが普通なの!? 【女子のマネーの悩みにアンサー!】

つまり、年収300万円であれば、年間60万となります。そして、住居費は手取りの「25~30%」以内が目安ですので、家賃を払っていると考えて25%の75万円も貯蓄したいところ。20代後半の年収300万円、実家暮らし女子は、合わせて年間135万円以上の貯蓄はしたいですね!

参考になりましたでしょうか? ぜひこれからも貯蓄習慣を継続してくださいね♪

⇒20代後半の貯蓄額は、どのくらいが普通なの!? 【女子のマネーの悩みにアンサー!】

【20代後半の年収と貯蓄3】お金がどんどん貯まる「貯蓄額の目安」って知ってますか!?

ひとり暮らしの場合、家賃や水道光熱費、貯蓄はお給料の何割くらいがベストですか?

よくご質問を受けるテーマのひとつにお答えします。「ひとり暮らしの場合、家賃や水道光熱費、貯蓄はお給料の何割くらいがベストですか?」というご相談です。

もちろん、人それぞれ生活は違いますので一概には言えませんが、理想の支出バランスを知っておくのは、マネー美人には必須ですよ♪

※2016年4月時点での情報です。

もちろん、人それぞれ生活は違いますので一概には言えませんが、理想の支出バランスを知っておくのは、マネー美人には必須ですよ♪

※2016年4月時点での情報です。

写真:PIXTA

ひとり暮らしの「住居費」「食費」「水道光熱費」の目安って?

まず固定の支出で大きい割合を占める「住居費」について。これは手取り年収 の30%未満に抑えましょう! そして日々の「食費」で20%、続いて水道光熱費や通信費、保険料や雑費など日々の「生活費」で20%程度、趣味や交際費など、「自分の楽しみのために使うお金」が10%。そして最後に、「貯蓄」が20%、この数字がひとつの目安です。

参考までに 。。。実家暮らしで「家賃分を家に入れていない」という方は、その分多めに貯蓄に回しましょう。50%!とは言いませんが、結婚で家を出るまでは少なくとも収入の30%。頑張れる方は40%程度の貯蓄を目指しましょう。

なお、貯蓄の内訳としては、数年以内に使う予定がある「短期」、数年先~10年以内に使う予定がある「中期」の貯蓄と、10年以上先や老後に備えるような「長期」の貯蓄を、銀行や郵便局以外の資産運用も視野に入れながら「1:1:1」で準備していくのが理想的です。

参考までに 。。。実家暮らしで「家賃分を家に入れていない」という方は、その分多めに貯蓄に回しましょう。50%!とは言いませんが、結婚で家を出るまでは少なくとも収入の30%。頑張れる方は40%程度の貯蓄を目指しましょう。

なお、貯蓄の内訳としては、数年以内に使う予定がある「短期」、数年先~10年以内に使う予定がある「中期」の貯蓄と、10年以上先や老後に備えるような「長期」の貯蓄を、銀行や郵便局以外の資産運用も視野に入れながら「1:1:1」で準備していくのが理想的です。

手取りの20%貯蓄を実現するために必要なことって?

となると、手取り年収が300万円の場合、年間60万円(月に換算すると約5万円)の貯蓄が適正という事になります。これはひとり暮らしには結構大変!? だから、ボーナスのある方は、もちろんそこから捻出しても構いません。また、女子友との食事や、化粧品代、洋服代などは月に2万5千円程度に抑えることができれば合格となりますね。

でも実際は、自分の支出をしっかり把握できている「しっかり者」は少ないです(笑)。なので、いま家計簿などをつけていない方は、1ヶ月間でも「月の家計費の内訳」を書き出してみてください。レシートを全部取っておいてみることでもOKです。それだけで、自分のお金の使い方の傾向が見えてくると思います。

最初は、理想の割合から大きく外れていて、使い過ぎていたり、全然足らなかったりしても大丈夫。まずはご自身の支出の中で大きく突出している部分、もしくは低い部分を見つけてみてください。特別な理由(親への仕送りや求職中など)もないのに、貯蓄ができない方は、家計の内訳を書き出してみると、どこかに使いすぎている箇所が見つかるはずですよ! 逆に、貯蓄が理想の割合以上になってさえいれば、その他の費目は目安と乖離があってもまったく問題ありません!

いかがでしょうか? もしかしたら、なかなか厳しいなぁと感じられる方も多いかもしれませんね。でも、近い将来結婚して住宅ローンを組み、子育てが始まるとなると、なかなか思うように貯められなくなってきます。働いているうち、もしくは、結婚して出産をするまでがしっかり貯蓄をスタートするチャンスなのです!

みなさんもぜひ「手取り額の20%貯蓄」を目指してくださいね♪

⇒お金がどんどん貯まる「貯蓄額の目安」って知ってますか!?

でも実際は、自分の支出をしっかり把握できている「しっかり者」は少ないです(笑)。なので、いま家計簿などをつけていない方は、1ヶ月間でも「月の家計費の内訳」を書き出してみてください。レシートを全部取っておいてみることでもOKです。それだけで、自分のお金の使い方の傾向が見えてくると思います。

最初は、理想の割合から大きく外れていて、使い過ぎていたり、全然足らなかったりしても大丈夫。まずはご自身の支出の中で大きく突出している部分、もしくは低い部分を見つけてみてください。特別な理由(親への仕送りや求職中など)もないのに、貯蓄ができない方は、家計の内訳を書き出してみると、どこかに使いすぎている箇所が見つかるはずですよ! 逆に、貯蓄が理想の割合以上になってさえいれば、その他の費目は目安と乖離があってもまったく問題ありません!

いかがでしょうか? もしかしたら、なかなか厳しいなぁと感じられる方も多いかもしれませんね。でも、近い将来結婚して住宅ローンを組み、子育てが始まるとなると、なかなか思うように貯められなくなってきます。働いているうち、もしくは、結婚して出産をするまでがしっかり貯蓄をスタートするチャンスなのです!

みなさんもぜひ「手取り額の20%貯蓄」を目指してくださいね♪

⇒お金がどんどん貯まる「貯蓄額の目安」って知ってますか!?

【20代後半の年収と貯蓄4】手取り20万円の私が1年間で貯めるべき貯蓄額とは?

手取り20万! 貯蓄額の目安は約50万円!?

貯蓄額の目安は未婚・既婚、未婚なら実家暮らしかひとり暮らしか、既婚であれば子供がいるかいないかにより大きく異なりますが、一般的に貯蓄の目安としてお伝えしているのが、手取りの20%です。つまり、手取りが20万円のモア子さんの場合、「4万円」が毎月貯蓄に回しておきたい金額ということになります。そう考えると、年間で48万円、約50万円が目安になりますね。

「それはキビシイ~!」という声も聞こえてきそうです(笑)

以前も書きましたが、現在お金が貯まらない方は、まずは固定費である家賃や通信費、保険料などの見直しをしていきましょう。例えば住居費が1.5万円下がるだけで年間18万円、2年で36万円浮かせることができます。そして、食費や交際費の見直しをしたり、最近ではフリマアプリも気軽に活用できるようになっているので、身の回りの要らないものを整理して副収入を得る! という手もアリです。

あとは、毎月のお給料では2万円を貯めつつ、ボーナスを活用する方法もあります。高額なごほうびを買ったり、何かの支払いのアテにするのではなく、10万程度はきちんと貯蓄に回すことができれば、年間48万円に到達できるのではないでしょうか。

あくまでも目安ですので、これまで全く貯金ができていない方は、まずは10%、つまり月2万円からスタートしても良いでしょう。それに慣れてきたら、1万円ずつ増やしていくなど、「ちょっと無理をしながら」継続することが大事だと思います。

※2016年12月時点での情報です。

「それはキビシイ~!」という声も聞こえてきそうです(笑)

以前も書きましたが、現在お金が貯まらない方は、まずは固定費である家賃や通信費、保険料などの見直しをしていきましょう。例えば住居費が1.5万円下がるだけで年間18万円、2年で36万円浮かせることができます。そして、食費や交際費の見直しをしたり、最近ではフリマアプリも気軽に活用できるようになっているので、身の回りの要らないものを整理して副収入を得る! という手もアリです。

あとは、毎月のお給料では2万円を貯めつつ、ボーナスを活用する方法もあります。高額なごほうびを買ったり、何かの支払いのアテにするのではなく、10万程度はきちんと貯蓄に回すことができれば、年間48万円に到達できるのではないでしょうか。

あくまでも目安ですので、これまで全く貯金ができていない方は、まずは10%、つまり月2万円からスタートしても良いでしょう。それに慣れてきたら、1万円ずつ増やしていくなど、「ちょっと無理をしながら」継続することが大事だと思います。

※2016年12月時点での情報です。

撮影: ふじよ / PIXTA(ピクスタ)

目標を作ってもいつも続かない私……。達成するにはどうすべき?

貯蓄だけでなく、毎年新年に目標を立てても、「なかなか続かな~い」というかモアガールも少なくないと思います。そこで、私からのアドバイスですが。。。

1.目標を立てる時は漠然とした大きなことではなく、小さくてもできることで「何をするのか」を明確にすること!

2.その「やること」を仕組みにしてしまう!

ということがオススメです。貯口なら、第一回目のコラムでも書きましたが、まさに「先取り貯蓄」の仕組みを作ることなんかがそうですね♪ みなさんはお金が貯まるAちゃんになれていますか?

具体的には、毎月1万円は財形貯蓄で給与天引き、もう1万円は銀行口座から自動振替で投資用口座に移して投資信託を買う!……とか。

貯蓄以外にも、例えばダイエットであれば、「電車に乗っている時は必ず腹筋に力を入れる!」などでしょうか。少しずつ、このような仕組みの習慣を作っていけば、目標達成に近づいていける気がしませんか?

私も新年に向けて、1年の振り返りと新しい目標設定をやっていこうと思います!

⇒2017年こそ貯めたい! 手取り20万円の私が1年間で貯めるべき貯蓄額とは?

1.目標を立てる時は漠然とした大きなことではなく、小さくてもできることで「何をするのか」を明確にすること!

2.その「やること」を仕組みにしてしまう!

ということがオススメです。貯口なら、第一回目のコラムでも書きましたが、まさに「先取り貯蓄」の仕組みを作ることなんかがそうですね♪ みなさんはお金が貯まるAちゃんになれていますか?

具体的には、毎月1万円は財形貯蓄で給与天引き、もう1万円は銀行口座から自動振替で投資用口座に移して投資信託を買う!……とか。

貯蓄以外にも、例えばダイエットであれば、「電車に乗っている時は必ず腹筋に力を入れる!」などでしょうか。少しずつ、このような仕組みの習慣を作っていけば、目標達成に近づいていける気がしませんか?

私も新年に向けて、1年の振り返りと新しい目標設定をやっていこうと思います!

⇒2017年こそ貯めたい! 手取り20万円の私が1年間で貯めるべき貯蓄額とは?

【20代後半の年収と貯蓄5】ボーナスは何割くらい貯めればいいの?

Q:ボーナスってどれくらいの割合を貯めればいいの?(27歳・会社員)

水野さん、こんにちは。ちょうど12月なのでうれしい冬のボーナスが出ました! 手取りで約50万円と本当にうれしいのですが、ここでひとつ相談です。これまでボーナスはセールや旅行で楽しく使ってしまっていたのですが、やはりちゃんと貯蓄せねば、と思っています。(ちなみにいま預貯金額は約30万く らい……)。ボーナスってどれくらいの割合で貯めるのがベターなのでしょうか?(Y子・27歳・会社員)

ボーナスって、嬉しいですよね! そしてY子さんは、「今までは使っていたけど、貯蓄をしよう」と思われているとのこと、素晴らしいですね! まず「ボーナスだから○%貯めましょう!」という決まりはありませんが、浪費は極力減らして、将来の自分のために資産形成をしていくことはとても大切です。そして、「貯める目的」によって、貯める割合も、お金を預ける先も変わってきます。

※2016年12月時点での情報です。

ボーナスって、嬉しいですよね! そしてY子さんは、「今までは使っていたけど、貯蓄をしよう」と思われているとのこと、素晴らしいですね! まず「ボーナスだから○%貯めましょう!」という決まりはありませんが、浪費は極力減らして、将来の自分のために資産形成をしていくことはとても大切です。そして、「貯める目的」によって、貯める割合も、お金を預ける先も変わってきます。

※2016年12月時点での情報です。

写真:xiangtao / PIXTA(ピクスタ)

緊急予備資金の「1ヶ月の生活費×6か月~1年分」は貯めておきたい!

今回のY子さんのご相談の場合、現在の貯蓄が30万円ということなので、まずは「できる限りたくさん貯蓄に回しましょう!」が私の答えです。なぜかというと、一般的に、緊急予備資金としていつでも使えるようなお金は「1ヶ月の生活費×6か月~1年分」が目安とお伝えしているからです。例えば、1ヶ月15万円で生活しているとすれば、半年分なら90万円、1年であれば180万円です。

これくらいの備えがあれば、急なリストラや、病気やけがなどの出費があったとしても、ひとまず生活することができます。ですので、「Y子さんのボーナスは全額貯蓄へ!」……と言いたいところですが、急には難しいと思いますので、できる限りで頑張ってみてください。

そして、短期的に必要なお金が貯まったら、中長期の資産形成のための貯蓄をしていきましょう。すぐに使わない資金は、預金よりも利回りの良い、株や投資信託、債券などの金融商品での運用も取り入れてみると良いと思います。

ただ個人的には、せっかくのボーナスは自己投資に使われることもオススメします! Y子さんはまだお若いですし、先ほど「半年~1年分の生活費をまずは貯めましょう!」とお伝えしましたが、手元のお金が多少少なくても、将来の自分のためになるようなお金の使い方をすれば、必ず大きなリターンとなるでしょう。

3年後、5年後にどんな自分でありたいのか?を考えると、どんな自己投資をすればよいのかも見えてくると思います。例えば、3年後に「料理上手な私になりたい!」であればボーナスを使って料理教室に通う、「○○のプロフェッショナルになりたい!」なら、そのために必要な勉強をボーナスを使って開始する。また人脈を築ける場所に顔を出す、など。もうすぐ2017年ですし、この冬ボーナスをきっかけに上手なお金との付き合い方を習慣にしてみてはいかがでしょうか♪

⇒ボーナスは何割くらい貯めればいいの? 【読者のマネーの悩みにアンサー!第2回】

これくらいの備えがあれば、急なリストラや、病気やけがなどの出費があったとしても、ひとまず生活することができます。ですので、「Y子さんのボーナスは全額貯蓄へ!」……と言いたいところですが、急には難しいと思いますので、できる限りで頑張ってみてください。

そして、短期的に必要なお金が貯まったら、中長期の資産形成のための貯蓄をしていきましょう。すぐに使わない資金は、預金よりも利回りの良い、株や投資信託、債券などの金融商品での運用も取り入れてみると良いと思います。

ただ個人的には、せっかくのボーナスは自己投資に使われることもオススメします! Y子さんはまだお若いですし、先ほど「半年~1年分の生活費をまずは貯めましょう!」とお伝えしましたが、手元のお金が多少少なくても、将来の自分のためになるようなお金の使い方をすれば、必ず大きなリターンとなるでしょう。

3年後、5年後にどんな自分でありたいのか?を考えると、どんな自己投資をすればよいのかも見えてくると思います。例えば、3年後に「料理上手な私になりたい!」であればボーナスを使って料理教室に通う、「○○のプロフェッショナルになりたい!」なら、そのために必要な勉強をボーナスを使って開始する。また人脈を築ける場所に顔を出す、など。もうすぐ2017年ですし、この冬ボーナスをきっかけに上手なお金との付き合い方を習慣にしてみてはいかがでしょうか♪

⇒ボーナスは何割くらい貯めればいいの? 【読者のマネーの悩みにアンサー!第2回】

【20代後半の年収と貯蓄6】給与明細の正しい見方、知ってますか?

正しい給与明細の見方を知っておきましょう!

今回のテーマは「給与明細」について! ちょうど月末にいただいた人も多いでしょうし、発売されたばかりのモア12月号では、「気になる職業別 around27歳の給与明細」という6Pの特集も組まれていましたね。弁護士から公務員、ダンサーまで、14職業の“リアルな給与明細”をのぞき見できる特集で、私もついつい読み込んじゃいました(笑)

ただ、給与明細をみたとき、「手取り額」だけを気にしている方も多いのではないでしょうか? でも、ひょっとしたら明細に間違いがあるかもしれないし、毎年変化する金額もあるんので、大切なポイントを知って、正しい給与明細の見方を知っておきましょうね!

※2016年10月時点での情報です。

ただ、給与明細をみたとき、「手取り額」だけを気にしている方も多いのではないでしょうか? でも、ひょっとしたら明細に間違いがあるかもしれないし、毎年変化する金額もあるんので、大切なポイントを知って、正しい給与明細の見方を知っておきましょうね!

※2016年10月時点での情報です。

写真: CORA / PIXTA

給与明細の押さえておくべき項目は?

待ちに待ったお給料日! 早速銀行へ直行!…ではなく、ちゃんと給与明細もチェックしてみましょう。まず、「総支給額」と記載されているのが会社から支給される、いわゆる額面=「お給料」と言われるものです。そこから、社会保険料や税金などが引かれた「差引支給額」が、つまり「手取りの収入」=「所得」になります。

給与明細には色々な数字が書いてありますが、大きく分けて3つのカテゴリーに分類されます。

■勤怠■

ここでは、1ヶ月のうち何日出勤して、残業時間はどれくらいなのか、欠勤や遅刻・早退の状況が記載されています。他には有給の残り日数なども記載されていることもあります。病気やけがで長期間休暇を取ってしまうような「もしもの場合」にはどれくらい休むことができるのかは確認しておきましょう!

■支給■

基本給に加え、役職手当、住宅や通勤などの各種手当など、支給されるお金が項目別に記載されています。項目の内容は会社や職種によって様々です。

■控除■

総支給額から控除(引かれる)される項目です。健康保険や厚生年金などの社会保険料、また所得税や住民税、会社によっては持株会や団体保険料が控除対象となります。

それ以外に、財形貯蓄や確定拠出年金など、給与天引きで積み立てをしている場合にもここに記載されます。「基本給などが増えても手取りがあまり増えない!」と感じるのは社会保険料などが年々上がっているからですね。この控除欄もしっかりとチェックしてみましょう!

給与明細には色々な数字が書いてありますが、大きく分けて3つのカテゴリーに分類されます。

■勤怠■

ここでは、1ヶ月のうち何日出勤して、残業時間はどれくらいなのか、欠勤や遅刻・早退の状況が記載されています。他には有給の残り日数なども記載されていることもあります。病気やけがで長期間休暇を取ってしまうような「もしもの場合」にはどれくらい休むことができるのかは確認しておきましょう!

■支給■

基本給に加え、役職手当、住宅や通勤などの各種手当など、支給されるお金が項目別に記載されています。項目の内容は会社や職種によって様々です。

■控除■

総支給額から控除(引かれる)される項目です。健康保険や厚生年金などの社会保険料、また所得税や住民税、会社によっては持株会や団体保険料が控除対象となります。

それ以外に、財形貯蓄や確定拠出年金など、給与天引きで積み立てをしている場合にもここに記載されます。「基本給などが増えても手取りがあまり増えない!」と感じるのは社会保険料などが年々上がっているからですね。この控除欄もしっかりとチェックしてみましょう!

6月の住民税が変わっているのはなぜ?

そして、給与明細での要チェックポイントは6月の「住民税」! なぜかというと、住民税の額は毎年6月分から新しい額に変更になるからです。

「所得税」は、その年、つまり1月から12月までの所得を元に計算します。毎月源泉徴収されて、会社員の場合は12月の年末調整で計算され、多く払っていた場合などは戻ってきます。

一方、「住民税」は、1月から12月までの所得を元に計算される、という所までは所得税と同じですが、翌年の6月の給与明細に載る分から金額が更新されるのが違うのです。つまり遅れて課税されるようなイメージなんです!

ここで注意したいのが、前年と比較してお給料が減った場合。たとえば、前年は業績が良くてボーナスをたくさんもらったけれども、今年は業績が悪くボーナスが出なかった……という場合や、転職などでお給料が下がった場合なんです。住民税は前年の所得に応じて課税されますので、6月以降の住民税の支払いが苦しくなる可能性があります。その際、事前にわかっていれば、住民税に備えて貯蓄しておくなどやり繰りができますね!

ちなみに、9月には社会保険料の金額も変わります! 健康保険・介護保険・厚生年金保険などの社会保険料は、4月・5月・6月のお給料の平均を元に9月分から金額が更新されます。つまり、残業代によって毎月のお給料が変動するひとは、4月~6月は少し残業を減らすなどする方がおトクかも!

⇒給与明細の正しい見方、知ってますか?

「所得税」は、その年、つまり1月から12月までの所得を元に計算します。毎月源泉徴収されて、会社員の場合は12月の年末調整で計算され、多く払っていた場合などは戻ってきます。

一方、「住民税」は、1月から12月までの所得を元に計算される、という所までは所得税と同じですが、翌年の6月の給与明細に載る分から金額が更新されるのが違うのです。つまり遅れて課税されるようなイメージなんです!

ここで注意したいのが、前年と比較してお給料が減った場合。たとえば、前年は業績が良くてボーナスをたくさんもらったけれども、今年は業績が悪くボーナスが出なかった……という場合や、転職などでお給料が下がった場合なんです。住民税は前年の所得に応じて課税されますので、6月以降の住民税の支払いが苦しくなる可能性があります。その際、事前にわかっていれば、住民税に備えて貯蓄しておくなどやり繰りができますね!

ちなみに、9月には社会保険料の金額も変わります! 健康保険・介護保険・厚生年金保険などの社会保険料は、4月・5月・6月のお給料の平均を元に9月分から金額が更新されます。つまり、残業代によって毎月のお給料が変動するひとは、4月~6月は少し残業を減らすなどする方がおトクかも!

⇒給与明細の正しい見方、知ってますか?

【20代後半の年収と貯蓄7】お金が貯まる人がやっている「銀行口座」の使い分けテクニックって!?

銀行口座はひとつがいいの? 複数がいいの?

さて。今日のテーマは銀行口座の使い分けについてです。

口座はひとつが良いの? 複数が良いの? という質問を、私もよく受けます。ボーナスが出た方もいると思いますが、これを機に口座管理を見直してみても良いかもしれませんね♪

みなさんはいまいくつ口座をお持ちでしょうか? 学生時代にアルバイトをして作った口座、親が作ってくれた口座、社会人になって、勤務先が指定した銀行で作った口座など、複数の口座をお持ちの方も多いかもしれませんね。で、結論! 銀行口座はひとつでも複数持ってもどちらでもOKです。大切なのは「目的に応じて適切に使い分けること」です。いくつか例を見ていきましょう。

※2016年6月時点での情報です。

口座はひとつが良いの? 複数が良いの? という質問を、私もよく受けます。ボーナスが出た方もいると思いますが、これを機に口座管理を見直してみても良いかもしれませんね♪

みなさんはいまいくつ口座をお持ちでしょうか? 学生時代にアルバイトをして作った口座、親が作ってくれた口座、社会人になって、勤務先が指定した銀行で作った口座など、複数の口座をお持ちの方も多いかもしれませんね。で、結論! 銀行口座はひとつでも複数持ってもどちらでもOKです。大切なのは「目的に応じて適切に使い分けること」です。いくつか例を見ていきましょう。

※2016年6月時点での情報です。

写真: PIXTA

■お金が貯まるテク1:ひとつの口座ですべてのお金を管理する■

給与などの収入も、クレジットカードの引き落としや、水道・ガス・電気などの光熱費、携帯電話などの通信費など毎月引き落とされるお金もひとつの口座で管理する方法です。

そうすれば、どの銀行にいくら入っているかをいちいち確認しなくても良いですし、お金の流れを1つの通帳で把握できるので便利ですね。

そうすれば、どの銀行にいくら入っているかをいちいち確認しなくても良いですし、お金の流れを1つの通帳で把握できるので便利ですね。

■お金が貯まるテク2:メイン口座とサブ口座の2つでお金を管理する■

では、複数に分ける場合はどのようにしたら良いのでしょうか?基本的にはひとつの口座で管理するのと同じように、給与の振込先と各種支出を「メイン口座」として管理し、貯蓄などの支出以外のお金を「サブ口座」で管理する方法です。もともと、貯蓄が苦手な方は、こちらをオススメ! 毎月給料日にサブ口座へ一定額を預けておくと貯蓄しやすいでしょう。(お金が貯まるAちゃんですね!)

■お金が貯まるテク3:メイン口座と目的別の口座をそれぞれ用意して管理する■

他には給与振込の口座をメイン口座とし、それ以外は「目的別」に口座を用意する方法も良いでしょう。たとえばクレジットや光熱費などの「引落とし専用の口座」であったり、「短期での貯蓄用口座」や「長期での貯蓄用口座」、投資をする方は「投資用口座」というカテゴリ分けもできますね。もちろん口座が多くなると管理が大変になりますが、現在はインターネットで残高確認や振込等ができる銀行も多いので、通帳しかなかった昔に比べると、とても楽に管理ができる時代です。

本当はどれがお金が貯まりやすい?

最初にいったようにひとつの口座で管理するのも、複数の口座で管理するのも、どれが正解ということはありません。みなさんそれぞれの性格や考えに合った方法を実践してみてください。

では、かくいう私はどうしているかというと、「2つの口座使い分け派」です!給与振込と各種引き落とし用にメガバンクで1つと、貯蓄用や運用のためにネット系バンクで1つです。 口座を2つにしたキッカケは、2年前にネット系バンクの使い勝手の良さに魅力を感じて口座開設をしたことからでした。毎月、一定額をメイン口座から自動で移す設定をしていて、そこから円預金だけでなく外貨預金・投資信託などに回すようにしています。少額ずつでも、コツコツ積立てをすることで「貯まる!」を実感することができますよ♪

今はどの銀行でも預金金利がとても低いのですが、ポイントは少しでも金利が高い銀行を選ぶこと、また振込手数料が無料、もしくは低い料金設定になっている銀行もあるので、そういったメリットを上手に活用すると、より賢くお金のやり繰りができるのではないでしょうか。最初はチョットめんどくさいかもしれませんが、慣れてしまえば楽チンです!是非トライしてみてくださいね♪

⇒お金が貯まる人がやっている「銀行口座」の使い分けテクニックって!?

では、かくいう私はどうしているかというと、「2つの口座使い分け派」です!給与振込と各種引き落とし用にメガバンクで1つと、貯蓄用や運用のためにネット系バンクで1つです。 口座を2つにしたキッカケは、2年前にネット系バンクの使い勝手の良さに魅力を感じて口座開設をしたことからでした。毎月、一定額をメイン口座から自動で移す設定をしていて、そこから円預金だけでなく外貨預金・投資信託などに回すようにしています。少額ずつでも、コツコツ積立てをすることで「貯まる!」を実感することができますよ♪

今はどの銀行でも預金金利がとても低いのですが、ポイントは少しでも金利が高い銀行を選ぶこと、また振込手数料が無料、もしくは低い料金設定になっている銀行もあるので、そういったメリットを上手に活用すると、より賢くお金のやり繰りができるのではないでしょうか。最初はチョットめんどくさいかもしれませんが、慣れてしまえば楽チンです!是非トライしてみてくださいね♪

⇒お金が貯まる人がやっている「銀行口座」の使い分けテクニックって!?

【20代後半の年収と貯蓄8】夏ボーナスにどう!? 銀行より断然おトクな「デパート積立」や「旅行積立」を知ってますか?

デパートでのお買い物や、夏の旅行をもっとお得にできる「積立」

「積立」というと、銀行や郵便局の預貯金を思い描く方が多いかと思いますが、実はいろいろな種類があるんですよ。なかなか貯められないという方も、自分に合った積立商品を選んで、貯蓄体質に改善していきましょう。

※2016年6月時点での情報です。

※2016年6月時点での情報です。

写真: PIXTA

なぜ積立がオススメなの?

「お金を貯めたい!」、そう思った時に知ってほしいのが、第一回目のコラムでもお伝えした、お金が貯まる方程式です。

■お金が貯まらない人は、「収入」‐「支出」=「貯蓄」。つまり、入ってきたお金(給料)から、生活費を使って、残った分を貯蓄する人。

■お金が貯まる人は、「収入」-「貯蓄」=「支出」。つまり、お給料から最初に貯蓄分を引いて、残ったお金で生活する人。

算数で言うと、どちらも数値は変わらないはずですが、お金の世界では不思議と結果が変わってくるんです。先に貯めていく仕組み作りをすることで自分の意思に関係なく、着実に貯蓄を増やすことができます。

■お金が貯まらない人は、「収入」‐「支出」=「貯蓄」。つまり、入ってきたお金(給料)から、生活費を使って、残った分を貯蓄する人。

■お金が貯まる人は、「収入」-「貯蓄」=「支出」。つまり、お給料から最初に貯蓄分を引いて、残ったお金で生活する人。

算数で言うと、どちらも数値は変わらないはずですが、お金の世界では不思議と結果が変わってくるんです。先に貯めていく仕組み作りをすることで自分の意思に関係なく、着実に貯蓄を増やすことができます。

買物好きにおすすめ! 「デパート積立」

ただし、マイナス金利が導入され、メガバンクの普通預金金利が0.001%と非常に低い水準となっているいま銀行の積立では多くは殖えません。そこでより注目を浴びているのがデパートなどの積立なんです。洋服や食品などを定期的に決まったデパートでお買い物をするデイリーモア読者にはとてもオススメの積立てなんですよ!

たとえば、伊勢丹の「エムアイ友の会」で、毎月1万円の積立をすると、1年後の満期には積立月額1ヶ月分を上乗せした金額の「お買い物カード」を受け取ることができます。つまり、積立額は12万円ですが、満期では13万円になって戻ってくるイメージなのです。利回りにするとなんと8.33%! しかも非課税! かなり高利回りの商品と言えます。(2016年6月10日現在)

銀行だと、金利が低い上に利息に対して20%の課税がありますので、デパート積立は、かなりおトクと言えますね。しかも積立以外の特典として、ホテルやレストランでの割引があるデパートもありますよ。ただし、基本的には、積立をしたデパートでのみ利用できる商品券なので、よく利用するお店を選ぶことは必須です。また、万が一積立先が倒産、破産などにより支払い不能になった場合に備え、前受金の保全措置を行っているところが一般的です。これらは通常、約款に記されていますので、事前によく確認しましょう。

たとえば、伊勢丹の「エムアイ友の会」で、毎月1万円の積立をすると、1年後の満期には積立月額1ヶ月分を上乗せした金額の「お買い物カード」を受け取ることができます。つまり、積立額は12万円ですが、満期では13万円になって戻ってくるイメージなのです。利回りにするとなんと8.33%! しかも非課税! かなり高利回りの商品と言えます。(2016年6月10日現在)

銀行だと、金利が低い上に利息に対して20%の課税がありますので、デパート積立は、かなりおトクと言えますね。しかも積立以外の特典として、ホテルやレストランでの割引があるデパートもありますよ。ただし、基本的には、積立をしたデパートでのみ利用できる商品券なので、よく利用するお店を選ぶことは必須です。また、万が一積立先が倒産、破産などにより支払い不能になった場合に備え、前受金の保全措置を行っているところが一般的です。これらは通常、約款に記されていますので、事前によく確認しましょう。

旅好き女子には、旅行会社や航空会社の積立も!

デパートの友の会と似ているものに、「旅行会社の積立」もあります。こちらは、よく旅行に行く方にオススメです。仕組みは、デパート積立と同じ。各旅行会社や航空会社で積立をすると、満期のタイミングで、サービス額(利息)を乗せてくれるというものです。デパート積立と比較すると利回りはやや見劣りしますが、それでも1.5%~3%と高水準ですので、銀行の積立よりもかなりおトクです。

たとえば、ANAの「ANA旅行積立プラン」なら、毎月積立か一括払いを選択することができ、満期には、積立額+最大年利3%のサービス額分の「ANA 旅行券」を受け取ることができます(2016年6月10日現在)。また旅行のパック商品だけでなく、JRや航空券などにも利用できる商品もあるので、帰省などで必ず利用する人は検討してみても良いでしょう。なお、こちらはデパート積立と異なり、当該旅行会社や航空会社が倒産してしまった場合の保障がないことが多いようですのでご注意ください。

いかがでしたでしょうか? 同じ額・同じ期間の積立をしていても、ちょっとした預け先の工夫で、大きな差が出てくるんです。今回ご紹介した2つの商品は、リスクも少なく始めやすいと思いますので、よりおおトクにお買い物や旅行を楽しみたい方は、ぜひトライしてみてくださいね♪

⇒夏ボーナスにどう!? 銀行より断然おトクな「デパート積立」や「旅行積立」を知ってますか?

たとえば、ANAの「ANA旅行積立プラン」なら、毎月積立か一括払いを選択することができ、満期には、積立額+最大年利3%のサービス額分の「ANA 旅行券」を受け取ることができます(2016年6月10日現在)。また旅行のパック商品だけでなく、JRや航空券などにも利用できる商品もあるので、帰省などで必ず利用する人は検討してみても良いでしょう。なお、こちらはデパート積立と異なり、当該旅行会社や航空会社が倒産してしまった場合の保障がないことが多いようですのでご注意ください。

いかがでしたでしょうか? 同じ額・同じ期間の積立をしていても、ちょっとした預け先の工夫で、大きな差が出てくるんです。今回ご紹介した2つの商品は、リスクも少なく始めやすいと思いますので、よりおおトクにお買い物や旅行を楽しみたい方は、ぜひトライしてみてくださいね♪

⇒夏ボーナスにどう!? 銀行より断然おトクな「デパート積立」や「旅行積立」を知ってますか?

【20代後半の年収と貯蓄9】「おひとりさま」の老後に安心できる貯蓄額とは!?

一生ひとりなら老後資金をいくら貯める必要があるの?

今回のテーマは「もしも一生ひとりだった場合、どれくらいのお金を貯める必要があるの?」という、ちょっと切実な内容です。なぜ切実かと言うと……私がその心配を抱えているからです。。。でも、現在の日本では、「3組に1組が離婚している」という統計データも出ていますので、結婚していても、もしかしたら老後はひとりで過ごすことになるかもしれません 。20代後半が中心のデイリーモア読者でも、実は貯蓄の目的は将来や老後の漠然とした不安がすごく多いそうなんです!まずは目安を知ることで、「漠然とした不安」からは解放されるのではないでしょうか?

※2016年5月時点での情報です。

※2016年5月時点での情報です。

写真: PIXTA

もしも一生ひとりだった場合、どれくらいのお金を貯める必要があるの?

「老後」という言葉で、皆さんはどういうイメージを持つでしょうか?

・現役時代は頑張ってきたから、老後は思いっきりやりたいことを全部実現したい!

・若い頃たくさん遊んだから、老後は質素につつましい生活をしよう。

・リタイア後は世界一周をしたり、孫たちとたくさん想い出を作って余生を楽しみたい。

そうなんです。ひと言で老後といっても、思い描くものは人それぞれ。なので、まずは自分が「どんなおばあちゃんになりたいか?」を考えてみてください。

ちなみに私は、ゴルフや旅行を楽しみ、お酒も飲んで、美味しいものを食べるという、結構ぜいたくな老後が理想です!

・現役時代は頑張ってきたから、老後は思いっきりやりたいことを全部実現したい!

・若い頃たくさん遊んだから、老後は質素につつましい生活をしよう。

・リタイア後は世界一周をしたり、孫たちとたくさん想い出を作って余生を楽しみたい。

そうなんです。ひと言で老後といっても、思い描くものは人それぞれ。なので、まずは自分が「どんなおばあちゃんになりたいか?」を考えてみてください。

ちなみに私は、ゴルフや旅行を楽しみ、お酒も飲んで、美味しいものを食べるという、結構ぜいたくな老後が理想です!

おひとりさま(独身女性)の老後に必要な額は6千万円以上!?

結論からいうと、独身女性が老後、安心して、ひとりで暮らすために必要な額は6千万円以上と試算できます。

まず、大きい割合を占めるのが「住宅費用」です。こちらは現役時に購入した持ち家や持ちマンションで生活していくのか、賃貸で生活していくのかによっても大きく異なりますが、仮に賃貸を選択した場合、毎月7万円の家賃の家に住んだとすると、60歳から女性の平均余命の89歳まで、29年間で2436万円です。

そこに、毎月の経費である「水道光熱費」や「食費」、「通信費」や「レジャー費」、「医療費」、「保険料」などで、1ヶ月あたり10万円の支出が必要と仮定すると3,480万円がかかります。最後に、葬儀費用として200万円程度を上乗せして、合計で6116万円となります。

では最初の私のように、現役時代に一生懸命働いてきた分、老後は趣味を楽しんだり、少しぜいたくをしたい!という気持ちがある人はどうでしょう?

例えば、週に1度の外食(1回5千円)、月に1度の国内旅行(1回5万円)をしたい!と思った場合、それだけでも年間84万円です。退職後の29年間それを続けると、先ほどの額に2千万以上が上乗せになります。

いずれにせよ、かなりの金額がかかりますね。。。 「6千万円!? そんなに貯められない。。。(涙)」という声も聞こえてきそうです。ただ、もちろんここに各種年金は含まれていないので、実際に自分で貯める額はもう少し減ってきますので安心してください。

会社員で厚生年金に加入し、22歳から60歳まで38年間の平均標準報酬月額が30万円の方だと現在の年金額の目安は月15万円程度です。65歳から受給開始し89歳まで4320万円の年金を受け取れる試算になるので2千万程度が退職までに貯めるべき目安、と考えてもいいでしょう。(※受給額には個人差があります。また上記試算は現時点のものです)

私もまだまだ目標額には到達しませんが、「短期・中期・長期」の3つの視点で預け先を変えて運用していますよ。一緒に頑張っていきましょう♪

⇒「おひとりさま」の老後に安心できる貯蓄額とは!?

まず、大きい割合を占めるのが「住宅費用」です。こちらは現役時に購入した持ち家や持ちマンションで生活していくのか、賃貸で生活していくのかによっても大きく異なりますが、仮に賃貸を選択した場合、毎月7万円の家賃の家に住んだとすると、60歳から女性の平均余命の89歳まで、29年間で2436万円です。

そこに、毎月の経費である「水道光熱費」や「食費」、「通信費」や「レジャー費」、「医療費」、「保険料」などで、1ヶ月あたり10万円の支出が必要と仮定すると3,480万円がかかります。最後に、葬儀費用として200万円程度を上乗せして、合計で6116万円となります。

では最初の私のように、現役時代に一生懸命働いてきた分、老後は趣味を楽しんだり、少しぜいたくをしたい!という気持ちがある人はどうでしょう?

例えば、週に1度の外食(1回5千円)、月に1度の国内旅行(1回5万円)をしたい!と思った場合、それだけでも年間84万円です。退職後の29年間それを続けると、先ほどの額に2千万以上が上乗せになります。

いずれにせよ、かなりの金額がかかりますね。。。 「6千万円!? そんなに貯められない。。。(涙)」という声も聞こえてきそうです。ただ、もちろんここに各種年金は含まれていないので、実際に自分で貯める額はもう少し減ってきますので安心してください。

会社員で厚生年金に加入し、22歳から60歳まで38年間の平均標準報酬月額が30万円の方だと現在の年金額の目安は月15万円程度です。65歳から受給開始し89歳まで4320万円の年金を受け取れる試算になるので2千万程度が退職までに貯めるべき目安、と考えてもいいでしょう。(※受給額には個人差があります。また上記試算は現時点のものです)

私もまだまだ目標額には到達しませんが、「短期・中期・長期」の3つの視点で預け先を変えて運用していますよ。一緒に頑張っていきましょう♪

⇒「おひとりさま」の老後に安心できる貯蓄額とは!?

【20代後半の年収と貯蓄10】「年金だけで将来、大丈夫!?」と思っている独身女子にオススメの「個人年金保険」

いくらかかる? 老後のお金を計算してみよう!

さて。今日のテーマは老後への備えです。まだまだ若い、デイリーモア読者世代にはピンとこないかもしれませんが、老後は思ったよりお金がかかるんですよ! ちょっとずつでも、早めからコツコツ備えていきましょうね。

※2017年1月時点での情報です。

※2017年1月時点での情報です。

写真:xiangtao / PIXTA

老後の生活費がどれくらいか想像したことはありますか?

みなさんは、老後の生活費がどれくらいか想像したことはありますか? 例えば60歳で定年退職して、仮に90歳まで生きると30年ですね。その間の1ヶ月の生活費を20万と仮定した場合、30年×12ヶ月×20万=7200万円です! そこから年金としてもらえるお金を引いた額が、老後に向けて、現役時代に貯めておきたいお金です。

現在の年金は、老齢基礎年金が満額で年間約78万円(月6.5万円)、会社員の方はお給料や勤務年数に応じて支払われる厚生年金がこれに上乗せされます。正直なところ、年金だけで老後の生活を送るのは難しいのが現状です。これからは「自分の身は自分で守る」時代ですね。

ですので、早めからの資産形成が必須! その手段の一つとして「個人年金保険」をお伝えしていきます。

現在の年金は、老齢基礎年金が満額で年間約78万円(月6.5万円)、会社員の方はお給料や勤務年数に応じて支払われる厚生年金がこれに上乗せされます。正直なところ、年金だけで老後の生活を送るのは難しいのが現状です。これからは「自分の身は自分で守る」時代ですね。

ですので、早めからの資産形成が必須! その手段の一つとして「個人年金保険」をお伝えしていきます。

個人年金保険ってどんな保険なんですか?

個人年金保険とは、自分で加入して積み立てて、将来の年金を作る保険です。年金の受け取り方は大きく分けると2パターンあります。

A:公的年金のような「年金形式」での受け取り

B:満額を一括で受け取る「一時金形式」での受け取り

Bのように一時金で受け取る場合、同じ商品でもAの年金形式で受け取る場合の総額より少ない金額になりますが、「それでもいいから早めに全部受け取りたい!」という場合には便利です。また、Aの形式での受取り方には、「終身年金」「確定年金」「有期年金」の3パターンがあります。

1. 終身年金

終身年金は、生きている間ずっと年金を受け取ることパターンです。「私、長生きするかも?」と思う方はこちらが安心かもしれません。ただし、亡くなった場合は、それ以降給付されないので、早く亡くなってしまうと、支払い額よりも受け取り額が少なくなってしまう可能性もあります。また、一生続く分、保険料も高めです。

2.確定年金

確定年金は、5年、10年、15年など年金を受け取る期間を選択するパターンです。この期間に本人が亡くなった場合は、遺族が受取ることになり、選択した期間分は必ず給付されます。掛け捨てにならないので、確実に保険金をもらいたい、という方には適しています。

3.有期年金

有期年金は、確定年金と同じく10年、15年と支払期間を決めて、決められた期間、本人が生きている場合には年金が受け取れるパターンです。違いは、本人が亡くなった場合、そこで給付終了となること。保険料が安い分、亡くなる時期によっては元本割れとなることがあります。

A:公的年金のような「年金形式」での受け取り

B:満額を一括で受け取る「一時金形式」での受け取り

Bのように一時金で受け取る場合、同じ商品でもAの年金形式で受け取る場合の総額より少ない金額になりますが、「それでもいいから早めに全部受け取りたい!」という場合には便利です。また、Aの形式での受取り方には、「終身年金」「確定年金」「有期年金」の3パターンがあります。

1. 終身年金

終身年金は、生きている間ずっと年金を受け取ることパターンです。「私、長生きするかも?」と思う方はこちらが安心かもしれません。ただし、亡くなった場合は、それ以降給付されないので、早く亡くなってしまうと、支払い額よりも受け取り額が少なくなってしまう可能性もあります。また、一生続く分、保険料も高めです。

2.確定年金

確定年金は、5年、10年、15年など年金を受け取る期間を選択するパターンです。この期間に本人が亡くなった場合は、遺族が受取ることになり、選択した期間分は必ず給付されます。掛け捨てにならないので、確実に保険金をもらいたい、という方には適しています。

3.有期年金

有期年金は、確定年金と同じく10年、15年と支払期間を決めて、決められた期間、本人が生きている場合には年金が受け取れるパターンです。違いは、本人が亡くなった場合、そこで給付終了となること。保険料が安い分、亡くなる時期によっては元本割れとなることがあります。

個人年金保険にはどんなメリットがあるの?

個人年金保険に入るメリットは次の3つがあります

1 銀行以上の金利で積み立てることができる

銀行に預けておくと、金利が低くほとんど利息が付きませんが、個人年金保険では銀行以上の金利で、年金として老後のお金を積み立てることができます。

2 老後資金を確実に貯められる

銀行預金は、いつでも引き出せるので使ってしまう可能性がありますが、個人年金は途中で解約してしまうと元本割れしてしまう可能性があります。意思の弱い方には、「老後のお金」としっかり色分けして資産形成できる心強い味方になるでしょう。また、保険料は口座引落しや、クレジットカード払いとなりますので、ある意味、強制的な貯蓄の役割もはたしてくれますね。

3 個人年金保険料控除により所得控除を受けられる

個人年金保険の保険料は「個人年金保険料控除」の対象となり、一定額が所得から控除できて税金が安くなります!

今回は少しカタい内容でしたが、「将来、年金がもらえるの?」「年金だけで大丈夫?」と思っている人は多いですよね。資産形成は早く始めればその分ラクになるんです! 私もやっていきますので、一緒にがんばりましょう♪

⇒「年金だけで将来、大丈夫!?」と思っている独身女子にオススメの「個人年金保険」

1 銀行以上の金利で積み立てることができる

銀行に預けておくと、金利が低くほとんど利息が付きませんが、個人年金保険では銀行以上の金利で、年金として老後のお金を積み立てることができます。

2 老後資金を確実に貯められる

銀行預金は、いつでも引き出せるので使ってしまう可能性がありますが、個人年金は途中で解約してしまうと元本割れしてしまう可能性があります。意思の弱い方には、「老後のお金」としっかり色分けして資産形成できる心強い味方になるでしょう。また、保険料は口座引落しや、クレジットカード払いとなりますので、ある意味、強制的な貯蓄の役割もはたしてくれますね。

3 個人年金保険料控除により所得控除を受けられる

個人年金保険の保険料は「個人年金保険料控除」の対象となり、一定額が所得から控除できて税金が安くなります!

今回は少しカタい内容でしたが、「将来、年金がもらえるの?」「年金だけで大丈夫?」と思っている人は多いですよね。資産形成は早く始めればその分ラクになるんです! 私もやっていきますので、一緒にがんばりましょう♪

⇒「年金だけで将来、大丈夫!?」と思っている独身女子にオススメの「個人年金保険」